【2026年最新】クレカ積立徹底比較!毎月10万円積立でポイント還元率が高いカードを解説

この記事を監修した人

「最強」の組み合わせ診断

新NISAの拡充で注目のクレカ積立。月10万円の積立時、ポイント還元を最大化し、年会費負けを防ぐ「あなただけの正解」を導き出します。

最適なプランをシミュレーション中…

結論!10万円をクレカ積立する際の最強の組み合わせとNGパターン

毎月10万円をクレカ積立するなら、ポイント還元率以外の条件も確認し、最強の組み合わせを選びましょう。特に、「ポイント還元額と年会費のボーダーライン」には注意が必要です。証券会社の条件に合わないとポイントが付与されなかったり、年会費のほうが高くなったりするケースもあります。

ここでは、年会費無料カード・ゴールドカードそれぞれで、おすすめの組み合わせとクレカ積立時の注意点について解説します。

年会費無料のクレカと相性の良い証券会社

年会費無料カードで月10万円を積み立てるなら、「クレカ積立だけでポイントが付くか」を確認しておきましょう。クレジットカードによっては、「カード利用額年間10万円以上」など、ポイント付与に条件が決められている場合があります。

おすすめパターン①証券会社×年会費無料のクレカ

- マネックス証券 × dカード/マネックスカード

- 楽天証券 × 楽天カード(一般)

- 三菱UFJ eスマート証券 × auPAYカード

上記のなかで、ポイント還元がもっとも多いのが「マネックス証券とdカード、またはマネックスカード」との組み合わせです。月10万円を積み立てると、毎月730ポイント(年間8,760ポイント)がもらえます。

マネックス証券は、積立額によってポイント還元率が変わる仕組み(※)ですが、合計10万円を積み立てると基本のポイント還元率0.5%よりも高くなるのが特徴です。※(5万円以下1.1%、5万円超〜7万円0.6%、7万円超〜10万円0.2%)

dカードを持っていて、マネックス証券を開設予定の方はこちらから。

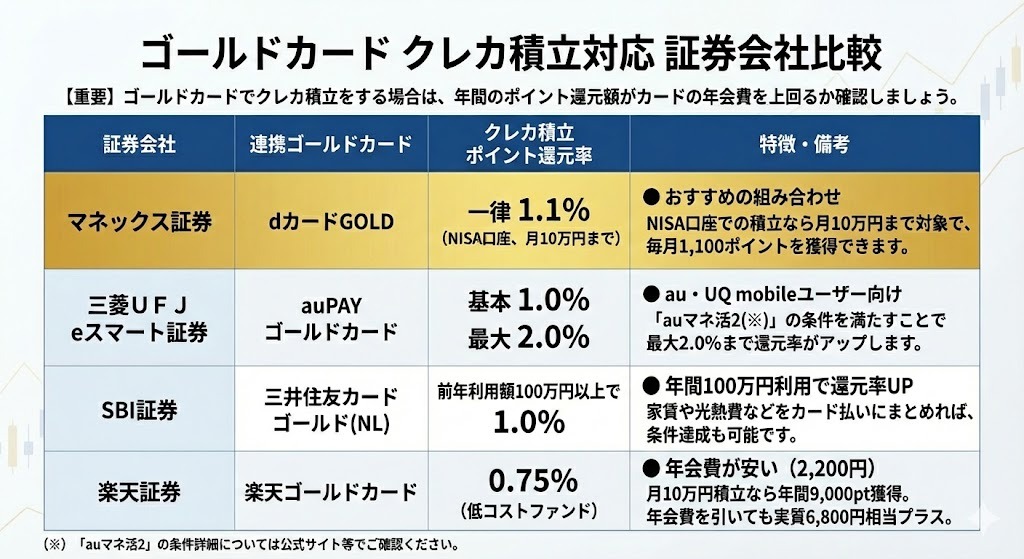

ゴールドカードのクレカ積立と相性の良い証券会社

ゴールドカードでクレカ積立をする場合は、ポイント還元額が年会費を上回るか確認しましょう。

- マネックス証券 × dカードGOLD

- 三菱UFJ eスマート証券 × auPAYゴールドカード

- SBI証券 × 三井住友カードゴールド(NL)

- 楽天証券 × 楽天ゴールドカード

マネックス証券 × dカードGOLD

上記でおすすめなのは「マネックス証券×dカードGOLD」の組み合わせです。NISA口座での積立なら、月10万円まで一律1.1%還元となり、毎月1,100ポイントを獲得できます。

三菱UFJ eスマート証券 × auPAYゴールドカード

三菱UFJ eスマート証券とauPAYゴールドカードは、基本のポイント還元率は1.0%ですが、「auマネ活2(※)」の条件を満たせば最大2.0%まで引き上げ可能です。auやUQ mobileのユーザーほど、手厚い恩恵が受けられるため、該当ユーザーはぜひチェックしてみましょう。

- ※auマネ活2の特典

-

◆特典① プラン加入特典0.5%(au PAYカード決済による投資信託の積立が当月に約定していること+前月末時点で、対象料金プランに加入していること)

◆特典② ゴールド&NISA特典0.5%(通常特典最大1.0%とプラン 加入特典0.5%とあわせると2.0%)【適用条件】

・特典①の適用条件を満たしていること

・前月末時点で、au PAY ゴールドカードを保有していること

・前月末時点で三菱UFJ eスマート証券のNISA口座を開設していること※クレカ積立特典は 、毎月の投資信託の積立金額5万円までが上限

参考:auマネ活2

SBI証券 × 三井住友カードゴールド(NL)

「SBI証券×三井住友カードゴールド(NL)」は、前年の年間利用額が100万円以上で1.0%のポイントが付与される組み合わせです。「年間100万円の利用」と聞くと、「少しハードルが高い」と思うかもしれません。

しかし、家賃や光熱費などを三井住友ゴールドカードにまとめれば、人によっては簡単に条件達成できるでしょう。

楽天証券 × 楽天ゴールドカード

そのほか、「楽天証券×楽天ゴールドカード」は、低コストファンドで0.75%還元。年会費は2,200円と安く、月10万円積立なら年間9,000ポイントを獲得でき、年会費を払っても実質6,800円相当のプラスになります。

クレカ積立は「やめとけ」と言われやすいNGパターン

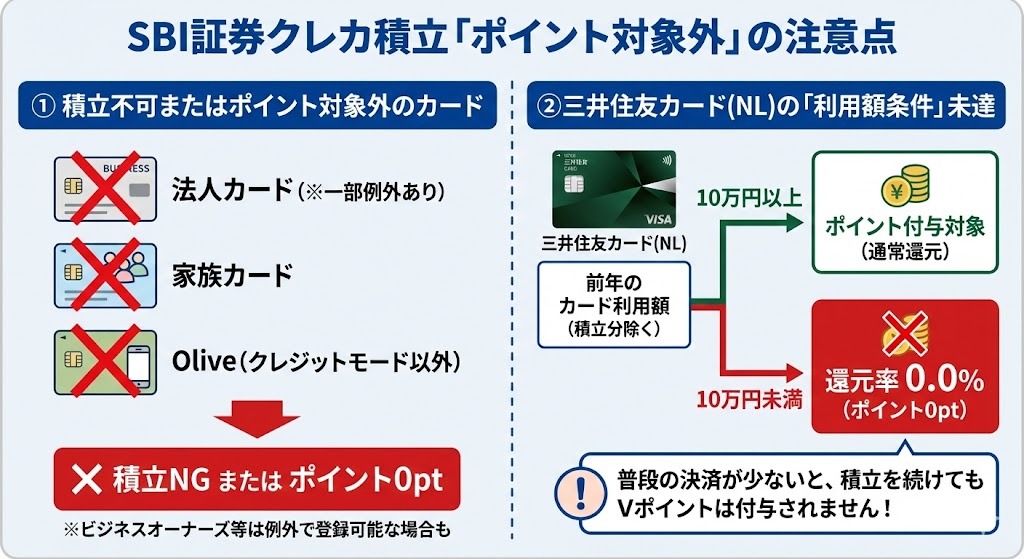

効率よくポイントが貯められるクレカ積立ですが、条件を正しく理解していないと失敗するケースもあります。

【ポイントが付与されない代表的なNGパターン】

- 月間、年間のカード利用額(クレカ積立除く)の条件未達

- 家族カードでの積立

- 証券口座とカードの名義不一致

特に多いのが「年間カード利用額の条件未達」です。

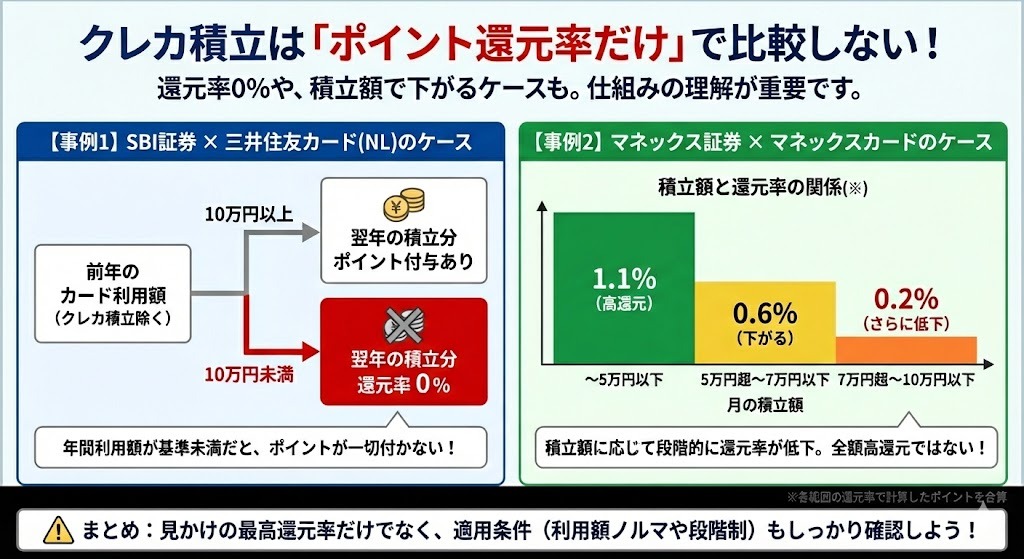

たとえば、三井住友カードゴールド(NL)では、前年のカード利用額が10万円未満だと、積立還元率は0.0%とまったく付与されません。

10万円の利用額にはクレカ積立の決済額は含まれないため、ショッピングなどでの利用が0円だと、クレカ積立をしていても「年会費だけ払ってポイントなし」という結果になってしまいます。

また、すべての証券会社で「家族カードでの積立は不可」です。ポイント還元率の問題ではなく、贈与とみなされ税務上のリスクが生じる可能性もあるため注意しましょう。

最後に見落としがちなのが名義の不一致。証券口座とカードの名義が完全に一致していないとポイントは付与されないどころか、買付自体ができません。「月10万円」という高額積立だからこそ、ポイントが付くかどうか条件をしっかり確認しておきましょう。

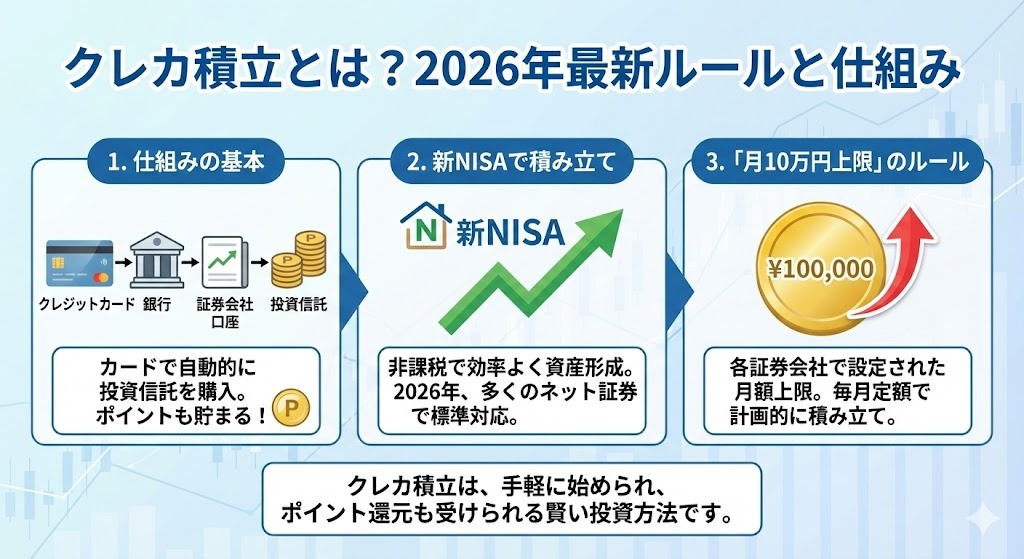

クレカ積立とは?2026年最新ルールと仕組み

クレカ積立は、新NISAの拡充とともに注目度が高まり、2026年現在多くのネット証券で標準的な投資手法のひとつとなっています。

ここでは、仕組みの基本から新NISAで積み立てる方法、そして「月10万円上限」のルールまでを整理します。

クレカ積立の基本的な仕組み

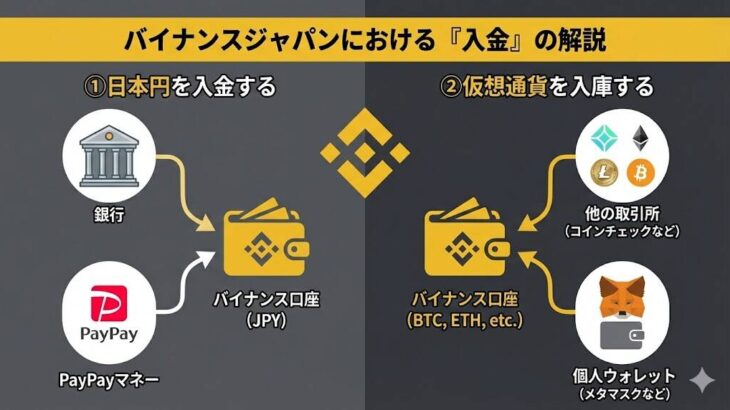

クレカ積立とは、投資信託の積立購入代金をクレジットカードで決済することを指します。証券口座へ事前に入金することなく、毎月決まった日に自動買付できるため、積立を続けやすい点が特徴です。

さらに積立金額に応じてクレジットカードのポイントが付くため、資産形成と同時にポイントも貯められるというメリットがあります。

また、NISA口座(つみたて投資枠・成長投資枠)にも対応しているため、非課税で運用しながらポイントを受け取ることも可能です。

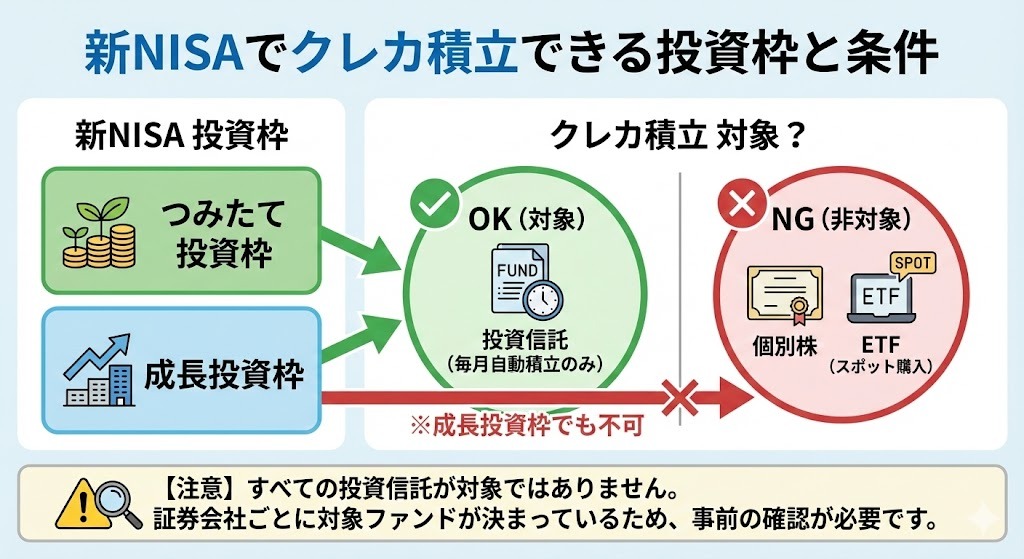

新NISAでクレカ積立できる投資枠

新NISAでは、「つみたて投資枠」と「成長投資枠」のどちらでもクレカ積立が使えます。ただし、クレカ積立が使えるのは「毎月自動で積み立てる投資信託」だけです。成長投資枠であっても、個別株やETFのスポット購入には使えません。

また、すべての投資信託がクレカ積立に対応しているわけではありません。証券会社ごとに対象ファンドが決まっているため、積み立てたい商品が対応しているかは事前確認が必要です。

クレカ積立の上限は月10万円まで

クレカ積立の上限額は、毎月10万円に統一されています。以前は月5万円が上限でしたが、新NISAの開始に伴う制度改正によって上限が引き上げられ、つみたて投資枠の年間120万円をすべてクレジットカード決済でカバーできるようになっています。

また、月10万円を超えた超過分にはクレジットカードのポイント還元が適用されないため、「どこまでをクレカ積立にするか」を決めて、積立額を設定しておく必要があります。

10万円をクレカ積立する際の年会費やポイント還元率の注意点

月10万円をクレカ積立する場合、ポイント付与の条件を確認せず、カードや証券会社を選ぶと「ポイントが付かない」といったことにもなりかねません。

ここでは、ポイント還元率や年会費、ポイント付与条件の3点に絞って、特に注意すべきポイントを整理します。

クレカ積立はポイント還元率だけで比較しない

クレカ積立は、投資をしながら簡単にポイントを貯められる方法ですが、実際はそれほど単純ではありません。SBI証券や松井証券のように、カード利用額によってポイント付与率が変わるケースでは、還元率が0%になることもあります。

たとえば、SBI証券で三井住友カード(NL)を使う場合、前年のカード利用額(クレカ積立除く)が10万円未満だと翌年の積立分にはポイントが一切付きません。

また、マネックス証券のように「積立額が増えるほど還元率が下がる(※)」という仕組みにも注意が必要です。5万円までは高還元でも、5万円を超えた場合の還元率は下がるため、「想像よりもポイント還元が低い」といったケースも起こり得ます。

- マネックス証券

-

■毎月の積立額

5万円以下:1.1%

5万円超過~7万円以下:0.6%

7万円超過~10万円以下:0.2%※月々の積立額に応じて定められた還元率で計算したポイントを合算し還元

年会費と実質ポイント還元率のボーダーラインを考える

ゴールドカードやプラチナカードを使う場合は、ポイント還元額が年会費を上回るかを確認しておきましょう。

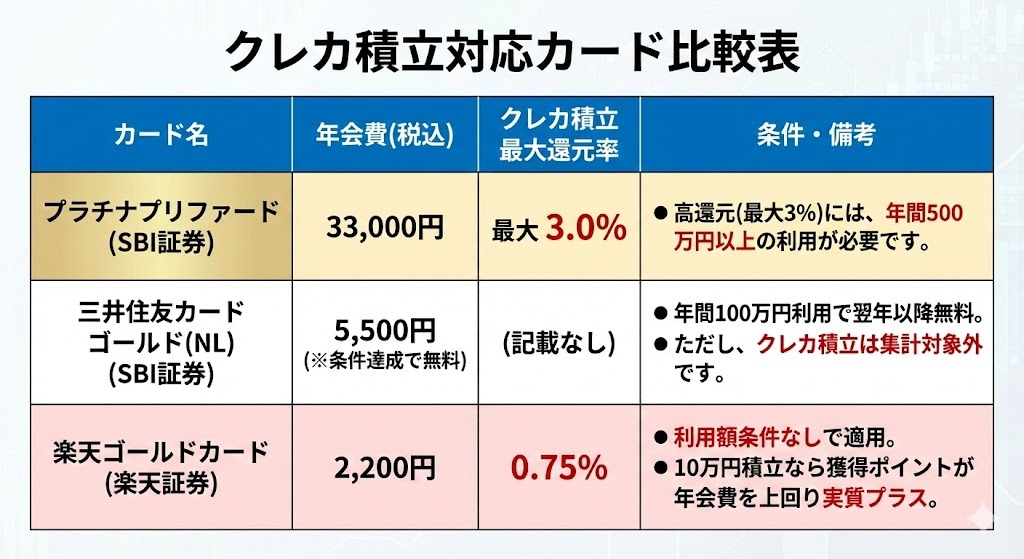

【年会費と還元の具体例】

- プラチナプリファード:年会費33,000円(税込)。SBI証券のクレカ積立をすると最大3%還元だが、高還元には年間500万円以上の利用が必要

- 三井住友カードゴールド(NL):年会費5,500円(税込)で年間100万円利用で無料になるが、クレカ積立金額は対象外

- 楽天ゴールドカード:年会費2,200円(税込)で利用額条件なしで0.75%還元、10万円積立なら実質プラス

証券会社とクレジットカードの組み合わせによっては、クレカ積立だけでは年会費を回収できないカードもあるため注意しましょう。また、「年会費無料」の条件にクレカ積立が含まれないカードも多く、普段カードを使わない人ほど年会費の負担が重くなります。

ポイントがつかない条件は必ずチェックする

クレカ積立では、条件次第でポイントが一切付かないケースがあります。

【ポイントが付かない具体例】

- 前年のカード利用額が10万円未満だと、翌年の積立ポイントは0%

- 家族カードは利用不可。積立自体ができずポイントも付与されない

- ETF、REIT、MMFなどはクレカ積立対象外でポイントは付与されない

クレカ積立は「クレジットカードを設定すれば自動的にポイントが付与される」というわけではありません。「カードの利用実績」「カードの種類」「積立対象の商品」の3つの条件を確認しておくことが重要です。

【2026年最新】証券会社×積立に最適なクレジットカード比較一覧

クレカ積立は、証券会社とクレジットカードの組み合わせによって、ポイント還元率や条件が大きく変わります。ここでは主要な証券会社ごとに、積立に相性の良いクレジットカードを比較していきたいと思います。

SBI証券×三井住友カード(NL)

| 年会費 | 永年無料 |

| 国際ブランド | VISA、MasterCard |

| ポイント還元率 | 0.5%(条件達成で対象店舗は最大7%、一部条件でさらに上乗せ※) |

| 発行期間 | 最短10秒で発行 |

| 追加カード | 家族カード、ETCカード発行可 |

| 電子マネー | ApplePay、GooglePay |

| 公式サイト | https://www.smbc-card.com/nyukai/card/numberless.jsp |

SBI証券と三井住友カード(NL)は、条件を満たせばシンプルにポイントを受け取れる、おすすめの組み合わせです。

- 初年度は利用条件なしで0.5%還元

- 新NISAに対応

- Vポイントを投資信託の購入に使える

SBI証券×三井住友カード(NL)の組み合わせでは、積立額に対して最大0.5%のVポイントが付与され、月10万円を積み立てると年間6,000ポイントが貯まります。貯まったVポイントは1ポイント=1円として再投資できる点も魅力です。

ただし、2年目以降前年のカード利用額が10万円未満だと、還元率が0%になるため注意しましょう。

クレカ積立の決済額はカード利用額には含まれないため、投資以外でカードを使わない人はポイントが貯まりません。

SBI証券×三井住友カードゴールド(NL)

| 発行会社 | 三井住友カード株式会社 |

| 年会費 | 初年度は5,500円(税込)※年間100万円利用で翌年以降永年無料 |

| 国際ブランド | VISA、MasterCard |

| ポイント還元率 | 0.5% |

| 発行期間 | 最短3営業日(オンライン申込みの場合) |

| 追加カード | 家族カード、ETCカード |

| 電子マネー | QUICPay、Apple Pay、タッチ決済(NFC) |

| 公式サイト | https://www.smbc-card.com/nyukai/card/gold-numberless.jsp |

この組み合わせは、クレカ積立以外で「年間100万円以上」カード決済している人におすすめです。

- 初年度は利用額に関係なく 1.0%還元

- 年間100万円利用で 年会費が永年無料

- 新NISAに対応

SBI証券×三井住友カードゴールド(NL)の組み合わせでは、「初年度1.0%還元」となるため、月10万円積立なら年間12,000ポイントを獲得できます。2年目以降は、下記のとおり前年1年間のカード利用額で還元率が決まります。

- 10万円未満:ポイント付与なし

- 10万円以上利用:0.75%

- 100万円以上利用:1.0%

三井住友カードゴールド(NL)は、前年にカード利用金額100万円以上だと、通常5,500円の年会費が翌年無料になります。この条件を満たしている場合に限り、毎年10,000ポイントの継続特典が受け取れる点も魅力です。

ただし、クレカ積立の決済額は「年間100万円利用」の集計に含まれません。投資以外でカードを使わないと、「還元率が下がる」「または0%」になるため注意しましょう。

SBI証券×Oliveフレキシブルペイ

| 年会費 | 永年無料 |

| 国際ブランド | VISA |

| ポイント還元率 | 0.5%(条件達成で最大20%※) |

| 発行期間 | 最短70分前後 |

| 追加カード | 家族カード、ETCカード発行可能 |

| 電子マネー | ApplePay、GooglePay |

| 公式サイト | https://www.smbc.co.jp/kojin/olive-account/flexible-pay/ |

SBI証券とOliveフレキシブルペイは、Vポイントを貯めつつ銀行・証券・カードをまとめて管理したい人向けの組み合わせです。

- カードランクごとに還元率が変わる

- クレジットモード利用が必須

- 新NISAの月10万円積立に対応

【カードランク別の還元率※年間ポイントは月10万円をクレカ積立した場合】

| カードランク | 条件 | 還元率 | 年間ポイント 月10万円をクレカ積立した場合 |

| 一般 | 初年度 | 0.5% | 6,000pt |

| 前年利用10万円未満 | 0% | 0pt | |

| ゴールド | 初年度 | 1.0% | 12,000pt |

| 前年利用100万円以上 | 1.0% | 12,000pt | |

| 前年利用10万円未満 | 0% | 0pt | |

| プラチナプリファード | 通常 | 1.0% | 12,000pt |

| 年間500万円利用 | 3.0% | 36,000pt |

Oliveフレキシブルペイの還元率は、カードのランクと前年のカード利用額によって決まります。2年目以降、利用実績がないと還元率が0%になるため注意しましょう。貯まったVポイントは1ポイント=1円でSBI証券でのクレカ積立に使えるため、ポイントをそのまま再投資できるのも大きな特徴です。

楽天証券×楽天カード

| 年会費 | 永年無料 |

| 国際ブランド | VISA、MasterCard、JCB、American Express |

| ポイント還元率 | 1.0% |

| 発行期間 | 約1週間 |

| 追加カード | 家族カード、ETCカード発行可能 |

| 電子マネー | ApplePay、GooglePay、QuickPay、楽天Edy |

| 公式サイト | https://www.rakuten-card.co.jp/ |

楽天証券と楽天カードは、楽天市場での特典や積立によるポイント還元を活かせる、おすすめの組み合わせです。

- 投資信託の代行手数料が低い商品でも0.5%ポイント還元

- 年間のカード利用額条件がない

- 楽天ポイントをそのまま投資に使える

楽天カードを使ったクレカ積立では、投資信託の代行手数料に応じて還元率が決まります。一般的な低コストのインデックスファンドでも、0.5%還元が維持されるため、月10万円積立なら毎月500ポイントを獲得できます。

年間のカード利用額による条件がないため、投資専用カードとして使っても還元率が下がらない点が大きな強みです。

さらに、楽天ポイントを使ったうえで月3万円以上積み立てると、楽天市場のSPUが+0.5倍になる点も魅力のひとつ。貯まったポイントは積立代金に充当できるほか、対象ファンドを保有していれば、残高に応じたポイントも別途付与されます。

楽天証券×楽天ゴールドカード

| カード名 | 楽天ゴールドカード |

| 発行会社 | 楽天カード株式会社 |

| 年会費 | 2,200円(税込) |

| 国際ブランド | VISA、MasterCard |

| ポイント還元率 | 1.0% |

| 追加カード | 家族カード、ETCカード |

| 公式サイト | https://www.rakuten-card.co.jp/ |

楽天証券×楽天ゴールドカードの組み合わせは、カード利用額に縛られずポイントを貯めやすいのが特徴です。

- 年間のカード利用額に左右されない

- 低コスト投信で0.75%、対象銘柄で1.0%還元

- SPUと投信残高ポイントの併用が可能

この組み合わせの場合、一般的な低コストのインデックスファンドであれば0.75%還元(※1.2)。月10万円積立なら年間9,000ポイントを獲得できる計算です。年会費は2,200円(税込)のため、差し引いても実質6,800円相当のプラス。

また、楽天ポイントを使って月3万円以上積み立てると楽天市場のSPUが+0.5倍(※3)になり、対象ファンドを保有していれば投信残高に応じたポイントも別途付与されます。

※1.代行手数料が年率0.4%(税込)未満のファンド:0.75%

※2.代行手数料が年率0.4%(税込)以上のファンド:1.0%

※3.月末最終日23:59時点で楽天ポイントコース設定済であることが条件

マネックス証券×マネックスカード

| カード名 | マネックスカード |

| 発行会社 | アプラス |

| 年会費 | 初年度無料、2年目以降550円(税込) |

| 国際ブランド | JCB |

| ポイント還元率 | 1.0% |

| 追加カード | 家族カード、ETCカード |

| 公式サイト | https://info.monex.co.jp/fund/tsumitate/card-tsumitate/monex-card/index.html |

マネックス証券とマネックスカードは、条件達成次第で年会費をかけずに効率よくポイントを貯められる組み合わせです。

- 月5万円までは1.1%還元と高水準

- カードを持っているだけで出金手数料の優待あり

- 積立を続ければ年会費は実質無料

クレカ積立の還元率は段階制で、5万円までが1.1%、7万円までは0.6%、10万円までは0.2%。月10万円を積み立てた場合、合計で毎月730ポイントが付与され、年会費無料カードとしては魅力的なポイント還元率です。

マネックスカードは初年度無料、2年目以降も条件付き無料で、クレカ積立の決済も利用実績に含まれるため、積立を続ける限りコストはほぼ発生しません。貯まったポイントはAmazonギフト券やdポイントなどに交換でき、使い道に困ることもないでしょう。

マネックス証券×dカード

| 年会費 | 永年無料 |

| 国際ブランド | VISA、MasterCard |

| ポイント還元率 | 1.0% |

| 発行期間 | 約1週間 |

| 追加カード | 家族カード、ETCカード発行可 |

| 電子マネー | ApplePay、GooglePay |

| 公式サイト | https://dcard.docomo.ne.jp/st/index.html |

マネックス証券とdカードの組み合わせは、年会費をかけずに安定してポイントを貯めたい人におすすめの組み合わせです。

- NISA口座なら最大3%超の高還元も可能

- 積立ポイント+投信保有ポイントの二重取りも可能

- dポイントをそのまま投資に使える

マネックス証券のdカード積立では、毎月の積立金額に応じてdポイントが付与されます。還元は一律ではなく、金額ごとに区切られており、月5万円までは1.1%、5万円を超えた分は0.6%、さらに7万円を超える部分は0.2%という仕組みです。

月10万円をフルに積み立てた場合、合計では毎月730ポイント、年間で8,760ポイントが受け取れます。

さらに特徴的なのが、積立によるポイントとは別に「投資信託を保有しているだけでdポイントが付与される」点です。銘柄ごとに付与率は異なりますが、保有中は毎月ポイントが加算されるため、積立と保有の両方でポイントを受け取れます。

貯まったdポイントは1ポイント=1円として投資信託の購入にも使えるため、ポイントを効率よく使えるのがメリットです。

松井証券×JCBカードW

| 年会費 | 永年無料(39歳までに入会した場合) |

| 国際ブランド | JCB |

| ポイント還元率 | 通常1.0%相当、優待店利用で最大10.5%相当(※1) |

| 発行期間 | ナンバーレスカードは最短5分、プラスチックカードは約1週間 |

| 追加カード | 家族カード、ETCカード発行可能 |

| 電子マネー | ApplePay、GooglePay、QuickPay |

| 公式サイト | https://www.jcb.co.jp/ordercard/kojin_card/os_card_w2.html |

この組み合わせは、毎月買い物などで5万円以上、JCBカードWを使っている人におすすめの組み合わせです。

- 月5万円以上のカード利用で 0.5%還元

- 投信残高ポイントと 同時にポイントが貯まる

- 新NISAで 月10万円まで積立可能

クレカ積立の還元率は最大0.5%ですが、この還元を受けるには、積立とは別に毎月5万円以上のカード利用が必須です。たとえば、公共料金や日用品の支払いを含めて月5万円を超えていれば、月10万円の積立に対して500円相当のポイントが付与されます。

この組み合わせの特徴は、積立ポイントに加えて「投信残高ポイントサービス」を併用できる点です。投資信託を保有しているだけでもポイントが付くため、条件を満たしていれば積立中も保有中もポイントを受け取れます。

貯まったJ-POINTは松井証券ポイントに交換でき、ポイントを使った投資信託の積立にも回せます。

松井証券×JCBカードWplusL

| 年会費 | 永年無料(18歳〜39歳までの入会が条件。入会後は40歳以降も無料) |

| 国際ブランド | JCB |

| ポイント還元率 | 1.0%〜10.5%(通常ポイントが常に2倍の1.0%。優待店利用で最大10.5%) |

| 発行期間 | 最短5分(ナンバーレスタイプ・即時発行の場合。※受付時間 9:00〜20:00) |

| 追加カード | 家族カード(無料)、ETCカード(無料) |

| 電子マネー | QUICPay、JCBのタッチ決済、Apple Pay / Google Pay、MyJCB Pay |

| 公式サイト | https://www.jcb.co.jp/promotion/ordercard/wplusl/index.html?50195333150100 |

「毎月クレジットカードで5万円以上買い物している」というなら、松井証券×JCBカードW plus Lの組み合わせもおすすめです。

- 月5万円以上のカード利用で積立額の0.5%が還元

- 投資信託の保有でも別途ポイントが付く

- 新NISAで月10万円まで積立できる

還元率は最大0.5%ですが、このポイントを受け取るには、積立とは別に毎月5万円以上のカード利用が必須です。たとえば、積立を10万円設定していても、カード決済が4万円しかない月はクレカ積立のポイントは付与されません。

条件を満たした月は、積立ポイントに加えて「投信残高ポイントサービス」も適用されます。これは、投資信託を保有しているだけでポイントが付く仕組みで、積立と合わせてポイントを増やせるのがメリットです。

貯まるのは「J-POINT」と呼ばれるポイントで、松井証券ポイントに交換したあと、投資信託の購入にも使えます。

三菱UFJ eスマート証券 × auPAYカード

| カード名 | auPAYカード |

| 発行会社 | auフィナンシャルサービス |

| 年会費 | 永年無料※一般カード |

| 国際ブランド | VISA、MasterCard、AmericanExpress |

| ポイント還元率 | 1.0% |

| 追加カード | 家族カード、ETCカード |

| 公式サイト | https://www.kddi-fs.com/function/promotion/ |

三菱UFJ eスマート証券とauPAYカードは、Pontaポイントを効率よく貯めたい人向けの組み合わせです。

- 一般カード0.5%、ゴールドカード1.0%還元

- auマネ活の条件次第で還元率アップ

- 新NISAの月10万円積立に対応

auPAYカードを使ったクレカ積立では、積立額に応じてPontaポイントが付与されます。一般カードは0.5%ですが、auPAYゴールドカードにグレードアップすると還元率は1.0%にアップ。

auマネ活の条件(※)を満たせば還元率が2~3.0%まで上がる(※最大3%は12カ月限定)のが特徴です。貯まったPontaポイントは、投資信託の購入に使えるほか、日常の支払いにも充てられるため使い忘れるリスクも低いでしょう。

注意点として、クレカ積立に家族カードは利用できず、証券口座とカード名義の一致が必須です。また、積立の設定締切日が比較的早く、買付日は毎月1日に固定されています。auIDとの連携が必要な点も、事前に確認しておきましょう。

※auマネ活2特典:「auバリューリンク マネ活2/ 使い放題MAX+ マネ活2」に加入し、「au PAY ゴールドカード」と三菱UFJ eスマート証券で「NISA口座」を開設した場合最大2.0%までアップ

※auマネ活プラン+特典:最大3.0%(通常最大1.0%の3倍)までアップ

PayPay証券 × PayPayカード

| 年会費 | 永年無料 |

| 国際ブランド | Visa、Mastercard、JCB |

| ポイント還元率 | 1.0%(PayPayポイント)※条件により最大5.0%以上 |

| 発行期間 | 最短5分〜7分(バーチャルカード即時発行)、郵送は約1週間 |

| 追加カード | 家族カード(無料)、ETCカード(550円/年) |

| 電子マネー | PayPay(クレジット連携)、Apple Pay / Google Pay(QUICPay対応) |

| 公式サイト | https://www.paypay-card.co.jp/ |

PayPay証券とPayPayカードは、PayPayアプリひとつで投資によるポイント管理や、毎日のポイント支払をまとめたい人向けの組み合わせです。

- 積立に応じてPayPayポイントが貯まる

- PayPayアプリ内で積立や確認が完結

- 新NISAの積立投資に対応

PayPayカードを使ったクレカ積立では、積立額に応じてPayPayポイントが付与されます。積立設定や運用状況の確認は、PayPayアプリ内の「PayPay資産運用」から行えるため、証券専用アプリを使い分ける必要がありません。

さらに、貯まったポイントは普段の買い物にも使えるため、ポイント交換の手間も省けます。

クレカ積立10万円時のポイント還元率を徹底比較

月10万円をクレカ積立する場合、表面上の還元率が高く見えても、利用条件を満たしていないと「ポイント付与はゼロ」というケースもあり得ます。

ここでは、毎月10万円をクレカ積立した場合のポイント還元率を、証券会社×クレジットカードの組み合わせ別で比較します。

年会費無料カードの還元率比較

| 証券会社 | 対象カード | 還元率(月10万円時) | 月間還元ポイント | 年間還元ポイント |

| マネックス証券 | マネックスカード/dカード | 段階制(5万円まで高還元)平均 約0.73% | 730pt | 8,760pt |

| SBI証券 | 三井住友カード(NL) | 0.5%(前年カード利用10万円以上) | 500pt | 6,000pt |

| 楽天証券 | 楽天カード(一般) | 0.5%(低コスト投信が対象) | 500pt | 6,000pt |

| 三菱UFJ eスマート証券 | auPAYカード | 0.5%(利用条件なし) | 500pt | 6,000pt |

| 松井証券 | JCBカードWなど | 最大0.5%(月5万円以上のカード利用) | 500pt | 6,000pt |

クレカ積立で注意すべきなのは、「最大還元率」ではなく「ポイントの付与条件」です。クレカ積立以外のカード利用額の条件は、入念にチェックしておきましょう。

上記比較で見ると、還元額で頭一つ抜けているのがマネックス証券です。段階制という特徴はあるものの、月10万円積立時の合計730ポイントは他社を上回ります。

ゴールドカードの還元率比較

| 証券会社 | 対象ゴールドカード | 還元率(月10万円時) | 月間還元額 | 年間還元額 |

| SBI証券 | 三井住友カードゴールド(NL)/Oliveゴールド | 0.0~1.0%(前年カード利用10万~100万円以上) | 0~1,000pt | 0~12,000pt |

| 楽天証券 | 楽天ゴールドカード | 0.75%(低コスト投信)1.0~2.0%(高コスト投信) | 750~1,000pt | 9,000~12,000pt |

| マネックス証券 | dカードGOLD/GOLD U | 1.1%(NISA)段階制(課税口座) | 最大1,100pt | 最大13,200pt |

| 三菱UFJ eスマート証券 | auPAYゴールドカード | 1.0%(通常)最大2.0%(auマネ活2) | 1,000~2,000pt | 12,000~24,000pt |

| 松井証券 | JCBゴールドなど | 0.5%(月5万円未満)1.0%(月5万円以上) | 500~1,000pt | 6,000~12,000pt |

上記の表を見ると、ゴールドカードの還元率は「条件の有無」で大きく差が出ることが分かります。まず、年間利用額で還元率が変わるタイプがSBI証券。前年に10万円未満しか使っていなければ還元は0%、100万円以上で1.0%になります。最大12,000ポイントを狙えますが、メインカードとして使う前提です。

次に、条件が比較的シンプルなタイプが、楽天証券や三菱UFJ eスマート証券です。楽天は銘柄によって0.75%または1.0%、auPAYゴールドは通常1.0%で、条件達成時は最大2.0%。利用額条件がないため、安定してポイントを獲得できるでしょう。

そして、NISAで強いのがマネックス証券。dカードGOLDならNISAで1.1%と高水準。一方、松井証券は月5万円以上のカード利用で1.0%、未満なら0.5%と月ごとの利用管理が必要です。総じて、ゴールドカードは還元率だけでなく「利用条件を満たせるか」が重要になります。

プラチナカードの還元率比較

| 証券会社 | 対象カード | 還元率(月10万円時) | 月間還元ポイント | 年間還元ポイント |

| SBI証券 | 三井住友カード Visa Infinite | 年間カード利用額で変動(1.0~4.0%)700万円以上で4.0%等 | 4,000pt(4%の場合) | 48,000pt(4%の場合) |

| SBI証券 | プラチナプリファード | 最大3.0%(通常1.0%+継続特典:年間利用300万円以上で+1.0%、500万円以上で+2.0%) | 3,000pt | 36,000pt |

| マネックス証券 | dカード PLATINUM | 最大3.1%(NISA・初年度。2年目以降は前月の買い物20万円以上で3.1%、未満は1.1%) | 3,100pt | 37,200pt |

| 楽天証券 | 楽天ブラックカード | 2.0%(条件なし) | 2,000pt | 24,000pt |

| 松井証券 | JCBプラチナ/JCBザ・クラス | 最大1.0%(積立以外の買い物が月5万円以上で1.0%、未満は0.5%) | 1,000pt | 12,000p |

プラチナ・ブラックカードは還元率は高いものの、条件に大きな違いがあることが分かります。まず、還元率のインパクトがもっとも大きいのはSBI証券です。Visa Infiniteは年間のカード利用額次第で最大4.0%と突出していますが、対象者が限られます。

プラチナプリファードも最大3.0%ですが、年間300万~500万円のカード利用が前提で、人によっては積立だけでは4%分を獲得するのは難しいかもしれません。

つぎに、高還元だが条件付きなのがマネックス証券。dカード PLATINUMは初年度NISAで3.1%と強力ですが、2年目以降は前月の買い物が10万円未満だと1.1%に下がります。高水準を維持するには日常利用が必要です。

一方、安定性重視なら楽天証券がいいでしょう。楽天ブラックカードは一律2.0%で、年間利用額や銘柄条件がありません。還元率はやや控えめでも、管理が楽という強みがあります。

松井証券は最大1.0%ですが、月5万円以上の利用が条件です。全体として、プラチナクラスは「還元率の高さ」よりも「条件を満たし続けられるか」で評価が分かれます。

クレカ積立のデメリット「やめとけ」と言われる理由とは?

クレカ積立は、投資をしながら効率よくポイントが貯められる便利な方法です。しかし、人によっては「思ったほどポイントがもらえない」「条件が複雑で管理が大変」といった声も聞かれます。

ここでは、クレカ積立の代表的なデメリットについても見ていきたいと思います。

理由1.ポイント還元の条件が厳しい

最近は、クレカ積立でポイントをもらうための条件が増え、達成できないとポイントが付与されないケースも珍しくありません。たとえば、SBI証券×三井住友カード(NL)の場合だと、初年度は0.5%還元されますが、2年目以降は前年のカード利用額が10万円未満だと還元率が0%になります。

また、マネックス証券では、dカード積立がはじまった2024年7月5日以降、積立額が増えるほど還元率が下がる仕組みも採用されています。

さらに、各社の規約には「ポイント条件は予告なく変更される可能性がある」と明記されている点にも注意が必要です。今は条件を満たせていても、将来同じルールが続く保証はありません。

理由2.10万円以上積立できないケースが多い

クレカ積立の多くは、毎月10万円という上限があります。これは新NISAのつみたて投資枠に合わせたものですが、積極的に投資したい人にとっては制約になります。

10万円を超える分は銀行引き落としなどで対応する必要があり、その部分にはポイントが付きません。つまり、投資額を増やすほど「ポイントが付く割合」は下がっていきます。資金に余裕があり、早く非課税枠を使い切りたい人ほど、クレカ積立だけでは物足りなさを感じやすい点がデメリットです。

理由3.ポイント付与条件が分かりにくい

クレカ積立は、ポイント付与条件が分かりにくい点も、デメリットのひとつです。たとえば、SBI証券×三井住友カードでは「前年のカード利用額」で翌年の還元率が決まります。前年に10万円以上の利用がなければ、積立に対するポイントは0%になります。

一方、松井証券×JCBカードは「その月の利用額」で判定され、月5万円未満だとポイントが付きません。

また、積立金額によって還元率が変わる仕組みもあります。マネックス証券では、月5万円までは高めの還元でも、10万円まで積み立てると全体の還元率は下がります。「10万円すべてが高還元になるわけではない」点は誤解されやすい部分です。

理由4.年会費負けするケースがある

「クレカ積立はやめとけ」と言われる理由の一つが、もらえるポイントより年会費の方が高くなることです。これは、ゴールドカードなどの高グレードカードで起こりやすい失敗です。

たとえば、楽天証券×楽天ゴールドカードの場合、年会費は2,200円(税込)かかります。低コストの投資信託を積み立てると還元率は0.75%のため、年間およそ29万円以上積み立てないと年会費を回収できません。

クレカ積立は便利ですが、条件やコストを理解せずに始めると期待外れに終わることもあります。仕組みを正しく把握し、自分の積立額や利用状況に合っているかを確認したうえで活用しましょう。

【証券会社別】クレカ積立でポイントがつかないケース

クレカ積立の方法によっては、「カードで決済したのにポイントが付与されない」ケースがあります。証券会社やクレジットカードによってルールが違うため、ポイント付与条件はしっかり確認しておきましょう。

SBI証券で対象外のクレカやVポイント付与対象外の投資信託で積み立てた場合

SBI証券のクレカ積立では使えるカードが限られ、対象外のカードでは積立そのものができない、またはポイントが付与されません。法人カードや家族カード、クレジットモードではないOliveなどは、対象外カードの代表例です。※ビジネスオーナーズ等は例外で登録可能

次に、三井住友カード(NL)は、2年目以降に「前年のカード利用額(積立分を除く)」が10万円未満だと還元率が0.0%になります。つまり、積立を続けていても、普段の決済が少ないとVポイントは付与されません。

楽天証券で楽天カード以外のクレカ積立をした場合

楽天証券のクレカ積立は楽天カードのみが対象で、三井住友カードやJCBなど、他社カードでの積立はできません。

楽天カードが使えない場合は、口座の預り金や楽天銀行連携(マネーブリッジ)で積立する形になりますが、この場合はクレカ決済ではないため、当然ポイントは付きません。

マネックス証券でクレカ積立の対象外ファンドを選んだ場合

マネックス証券のクレカ積立は、投資信託が対象で、投資信託以外(ETFなど)はクレカ積立の対象外です。また、どの証券会社でも言えることですが、カードの停止・期限切れ・限度額不足などで決済が通らないと、その月は積立ができずポイントも発生しません。

NISA枠超過などで失効するケースもあるため注意が必要です。

松井証券でクレカ積立対象外のJCBカードを選んだ場合

松井証券のクレカ積立は、JCBの対象カードが限られているため注意が必要です。JCBオリジナルシリーズ以外のカードや、特定の提携カードでクレカ積立しようとしてもエラーになってしまいます。さらに、名義一致が大前提なので、家族カードや法人カードは使えない点も覚えておきましょう。

PayPay証券でクレカ積立対象外の商品を購入した場合

PayPay証券のクレカ積立は、投資信託の購入に限定されます。個別株やETF、スポット購入はカード決済の対象外になるため注意しましょう。クレカ積立対象外の商品は、現金(預り金・口座引落)での買付になり、ポイント還元は発生しません。

三菱UFJ eスマート証券でauPAYカード側の利用条件を満たしていない場合

三菱UFJ eスマート証券でau PAYカードを使って積立しても、条件を満たさないとPontaポイントは付きません。たとえば、auマネ活2によるポイント付与を期待していても、対象の通信契約や条件を満たしていなければ上乗せ分は加算されないため注意が必要です。

また、積立成立後でもポイント判定前にカードを解約してしまうと、ポイント付与対象外になる場合があります。

クレカ積立が向いている人とやめたほうがいい人

クレカ積立は、すべての人にとってお得な方法ではありません。ポイント還元の条件や、投資スタイルによってはクレカ積立が合わない人もいます。ここでは、クレカ積立に向いている人や、やめたほうがいい人についても見ていきましょう。

クレカ積立が向いている人の特徴

- 投資が初めてで、少額から始めたい人

- 入金や買付タイミングを考えずに運用したい人

- 資産形成と同時に、ポイントも効率よく貯めたい人

クレカ積立は、証券会社によっては月100円程度の少額から設定でき、一度積立額を決めておけば、毎月自動で投資できるのがメリットです。また、積立額に応じてポイントが貯まるため、効率よくポイントを貯められるというメリットもあります。

クレカ積立をやめたほうがいい人の特徴

- 毎月10万円を超える金額を投資したい人

- 好きなタイミングで売買したい人

- 個別株やETFを中心に運用したい人

クレカ積立は、月10万円までという上限があり、買付も月1回に固定されます。そのため、相場を見ながら柔軟に投資したい人には物足りないかもしれません。また、対象商品は投資信託が中心のため、個別株やETFを主軸に投資をしたい人には不向きです。

クレカ積立に関するよくある質問

クレカ積立をはじめたり、証券会社やクレジットカードを選んだりする際には、さまざまな疑問が出てきます。ここでは、特に質問の多いポイントを分かりやすく整理します。

クレカ積立は途中で変更・解約できる?

はい。変更や停止は可能です。積立金額の変更や積立の解除は、証券会社の会員サイトから簡単に行えます。ただし注意点として、設定の締切日を過ぎると反映が1ヵ月遅れる場合があります。また、カード決済の処理中は、カードの登録解除ができない期間がある点も覚えておくと安心です。

クレカ積立は新NISAの成長投資枠でも使える?

はい。新NISAの「つみたて投資枠」だけでなく、「成長投資枠」でもクレカ積立は可能です。両方の枠を併用し、合計で月10万円までをカード決済にすることで、非課税メリットとポイント還元を同時に活かせます。

クレカ積立で損をすることはある?

はい。元本割れの可能性はあります。クレカ積立の対象は投資信託であり、預金のような元本保証はありません。株式や債券、為替の値動きによって基準価額は上下するため、タイミングによっては評価額が投資額を下回ることもあります。ポイントが付くとはいえ、投資そのもののリスクが消えるわけではない点は理解しておく必要があります。

クレカ積立は10万円以上に増やせる?

いいえ。月10万円を超えてのクレカ積立はできません。これを超える金額を投資したい場合は、銀行口座からの引き落としや、証券口座の預り金を併用する形になります。なお、ポイント還元が受けられるのはクレジットカード決済分の10万円までです。

2026年にクレカ積立をするなら証券会社との相性が重要

クレカ積立をする際は、証券会社やクレジットカードのポイント付与条件をしっかり確認しておきましょう。利用条件をクリアしていないとポイントは付かず、年会費があるカードでは損をすることもあります。

ポイント還元率に振り回されず、無理なく続けられる証券会社とカードの組み合わせを選びましょう。

「最強」の組み合わせ診断

新NISAの拡充で注目のクレカ積立。月10万円の積立時、ポイント還元を最大化し、年会費負けを防ぐ「あなただけの正解」を導き出します。

最適なプランをシミュレーション中…

The post 【2026年最新】クレカ積立徹底比較!毎月10万円積立でポイント還元率が高いカードを解説 first appeared on Mediverse|暗号資産(仮想通貨)の専門メディア.