ステーブルコインとは?種類・メリット・買い方・最新情報を解説

ステーブルコインとは?基礎からわかりやすく解説

最初にステーブルコインの基礎について解説します。

ステーブルコインとは、米ドルや日本円など特定の法定通貨や金などの資産と価値が連動するよう設計された暗号資産です。

国や価値を保証している通貨と連動していることによって、急激な価格変動は基本的に起こりません。

価値が安定している分、他の暗号資産と違った使い方をします。ステーブルコインの具体的な特徴や他の暗号資産との違いについてを詳しく解説します。

ステーブルコインの定義

ステーブルコインは、「価格の安定」を目的として開発された暗号資産です。

一般的な暗号資産は、価値が保証されておらず価格が常に変動するため、「金融商品」としての投機的な役割が強いです。一方で、価値が不安定なのが災いして、決済や送金などの実用的な使い方が難しいという問題を抱えています。

毎日価値が異なるため、日常使いには適していないというデメリットは広く認知されていると思います。

多くの暗号資産が持つ実用性の乏しさを解消するため、開発されたのがステーブルコインです。

ステーブルコインは投機的な側面が非常に弱く、保有していても資産が大きく増える可能性はほとんどありません。しかし価値が安定していることによって、一時的な避難先として活用する投資家も多いです。

今後は、安全資産としてだけではなく、決済手段や送金手段など実用面での利用も期待されています。

ステーブルコインと法定通貨が連動する仕組み

ステーブルコインは、価格の安定性を保つために、その裏付けとして発行体が発行量と同じだけの準備金を保持している点が重要です。これにより、コインの信頼性が担保されます。

しかし、市場での価格が一時的に1ドル(または特定の法定通貨)から乖離した場合に、発行体が常に市場で直接買い支えたり、売り出したりして価格を調整しているわけではありません。

発行体は準備金を用意しますが、価格調整は主に以下の2つの裁定取引で行われます。

価格が1ドル未満になった場合(例:0.99ドル)

- トレーダーの行動: 市場で0.99ドルでコインを買い集め、発行体に1ドルで償還して利益を得ます。

- 結果: 買い注文が増えて価格が1ドルに戻ります。

USDTの発行体のCircle社は「常に1USDTを1ドルで償還する(買い戻す)」としているため、買いが増える。つまり市場からUSDTの枚数が減り、価格が上がります。

2. 価格が1ドルを超えた場合(例:1.01ドル)

- トレーダーの行動: 発行体から1ドルでコインを新規発行し、市場で1.01ドルで売却して利益を得ます。

- 結果: 売り注文が増えて価格が1ドルに戻ります。

このように、トレーダーが利益を求めて行動することで、市場の力が自動的に価格を安定させているのです。

1ドルでUSDTを発行(ミント)し、それを1.01ドルで市場で売って0.01ドルの儲けになります。

これにより売り注文が増え、市場の流通量が増えるので希少性が下がり、価格も下がるという流れです。

いずれも「必ず1ドルで償還できる」という前提があり、その価格差を利用したアービトラージによりUSDT=1ドルに収束します。したがって、発行体の裏付け資産の透明性が非常に重要というわけですね。

ステーブルコインの種類と特徴

現在さまざまな法定通貨に連動したステーブルコインがあります。

ステーブルコインは銘柄によって種類が異なり、メリットやデメリットがあるため、目的によって使い分けることが重要です。

具体的にステーブルコインの種類として次の3つが挙げられます。

法定通貨担保型

法定通貨担保型とは、国が定める通貨(法定通貨)の価値に裏付けされているステーブルコインを指します。

代表的な銘柄としては米ドルと連動している「USDT」や「USDC」、日本円に連動する「JPYC」などです。発行元は、銀行口座などで法定通貨を一定数保有しており、それを担保としてステーブルコインを発行します。

これにより、コインの価値が常に法定通貨と1対1で連動するように設計されています。

私が100USDCを購入すれば、USDCを発行するCircle社は実際に100USDを保有するルールになっています。

こうすることで、私はいつでも100USDCを100USDに戻す(償還)することができるわけです。

仮にこのような裏付け資産がなければ、万が一大口の償還申請があった時に対応できなくなる可能性もあります。そのため、自社で発行している金額よりも多くの資産(預金・国債等)を持つようにしているのです。

法定通貨担保型のステーブルコインは、常に法定通貨と価値が連動しているため、価格が安定しているのが特徴です。

法定通貨よりステーブルコインの価値が上がることは基本的にないため、ビットコインのように、価格変動を利用して資産を増やす目的では利用できません。

しかし、常に1円=1JPYCから動かないため、買い物などでも利用できれば非常に便利ですね。また、暗号資産投資では損失を回避する避難先の銘柄としても活用できます。

例えばビットコインを保有していて、価格の急騰で100万円の利益が出たとします。

しかしそのままビットコインとして持っていれば、次の瞬間には暴落してしまうかもしれません。そのため、価格が安定しているUSDTに変換しておくことを「避難」「USDTに逃がす」と表現することがあります。

暗号資産担保型

暗号資産担保型とは、ステーブルコインの価値を別の暗号資産(暗号資産)で担保している銘柄を指します。先ほどのUSDTでは、USDT発行の都度、同額の法定通貨のUSDを保有していましたが、このタイプでは裏付け資産として暗号資産を購入、保有しています。

代表的な銘柄が、イーサリアムなど複数の暗号資産が価値を担保している「DAI(ダイ)」です。

暗号資産担保型は、担保している暗号資産自体も価格が変動しているため、法定通貨担保型に比べて価値の担保が難しいです。

そこで、担保として預かる暗号資産の価値が発行するステーブルコインの価値を大きく上回る「過剰担保」の仕組みを導入しています。

具体的にはステーブルコイン1ドル分の発行には、1.5ドル分のイーサリアムを担保にしなければいけません。

過剰担保によって、万が一暗号資産の価値が下がってもステーブルコインとしての価値を下げないような仕組みを採用しています。

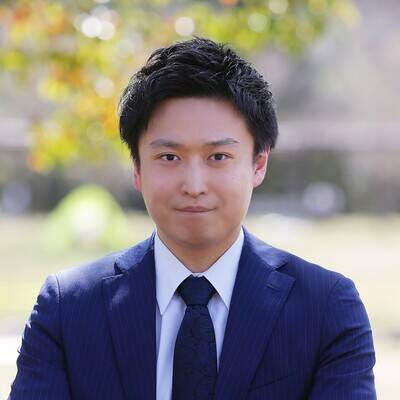

アルゴリズム型

アルゴリズム型とは、あらかじめ設定されたアルゴリズムで価格を安定させるステーブルコインです。

市場の需要と供給を自動的に調整することで、価格を安定させます。

たとえばステーブルコインの価格が下落すると、アルゴリズムが自動的にコインの供給量を減らし、価格が上昇するように調整します。

理論的にはアルゴリズムによって価値を安定させられますが、実際は非常にコントロールが難しいです。過去に、アルゴリズム型のステーブルコイン「UST(テラ)」が市場の不確実性から大規模な価格崩壊を起こしました。

他のステーブルコインと比べて市場の変動リスクを受けやすいのが、アルゴリズム型の特徴です。

ステーブルコインの最新ニュース

暗号資産市場が拡大するとともに、価値が安定した銘柄の需要が高まり、ステーブルコインが開発されました。

今後もステーブルコインは種類が増えたり機能が追加され、日常生活やビジネスシーンで活用する可能性が高いです。

暗号資産投資をするなら、ステーブルコインの今後や将来性についても注視しなければいけません。

そこで、ステーブルコインに関する最新ニュースを5つ紹介します。

明るいニュースだけでなくネガティブなニュースも含め、ステーブルコインに関するニュースをチェックして暗号資産投資に活かしてください。

日本金融庁が秋に円連動ステーブルコインを承認

ステーブルコインに関するニュースで最近最も大きな話題となったのは、2025年8月18日、「JPYC」が日本金融庁に「資金移動業者」として承認された件です。

これにより、国内初の日本円建のステーブルコイン「JPYC」が誕生しました。

| 日本金融庁(FSA)は早ければ今秋にも円建てステーブルコインの発行を承認する方向で準備を進めており、国内で法定通貨連動型のデジタル通貨が初めて認められることになる。

日本経済新聞が17日に報じたところによれば、東京拠点のフィンテック企業JPYCが今月中に資金移動業者として登録し、発行を主導する予定だ。 JPYCは1JPY=1円の価値を維持する設計で、銀行預金や日本国債といった高流動性資産を裏付けとする。個人や法人が購入申請を行うと、銀行振込を通じてトークンがデジタルウォレットに発行される仕組みだ。 |

JPYCが日本金融庁に認証されたことにより、JPYCを日本円と同等に利用することが可能となります。

具体的には、電子マネーなどのように普段の買い物やネットショッピングでの支払いをJPYCで行えるようになります。JPYCの利用者が増えれば、法定通貨を暗号資産に交換する人が増えるため、暗号資産市場の拡大が期待できます。

電子マネーやQRコード決済のように決済手段として利用できるだけでなく、日本初のステーブルコインとして注目を集めています。

そのため、他の仮想通貨とは利用用途は投資銘柄としての価値が異なります。

JPYCについて正しく理解するには、銘柄の特徴だけでなくステーブルコインについても知っておかなければいけません。

本記事では、JPYCの特徴について解説します。他のステーブルコインとの違いはもちろん、将来性やJPYCの買い方も紹介するので、ぜひ参考にしてください。

HyperLiquidよりドル連動ステーブルコインを発表

分散型取引所HyperLiquidは、新たな米ドル連動のステーブルコイン「USDH」を発行しました。

USDHは、Hyperliquidのネイティブ通貨として、プラットフォーム内での取引手数料や証拠金に利用される予定です。

| 暗号資産取引所ハイパーリキッドの米ドルステーブルコイン(USDH)の発行・運営提案を提出したチームの一つであるネイティブ・マーケッツは、日曜日にコミュニティ投票を経てUSDHのティッカーを正式に取得した。

ネイティブ・マーケッツの創業者マックス・フィーゲ氏はXで、USDHに関する最初のハイパーリキッド改善提案(HIP)とイーサリアムのトークン規格であるERC-20トークンを数日内に展開する予定だと述べ、次のステップを示した。 USDHを巡る入札戦は、暗号資産業界関係者やコミュニティに注視され、不正な選考過程との批判や、ステーブルコイン市場全体の将来を巡る議論を呼んだ。 |

新しいステーブルコインUSDHは、特定のプラットフォームでのみ利用できる暗号資産として開発された銘柄です。

USDHの普及度合いによっては、プラットフォーム特化型のステーブルコインが続々と開発される可能性があります。

そのため、USDHの需要や発展については暗号資産業界が注目しています。

HSBCと中国工商銀行が香港でステーブルコイン発行を検討

現在ステーブルコインは各国で発行が検討されています。

直近では、HSBCと中国工商銀行が香港でステーブルコインの発行を検討しているというニュースが報道されました。

| HSBCと総資産で世界最大の銀行である中国工商銀行(ICBC)が、香港の新たな規制制度の施行に伴い、ステーブルコイン免許の取得を申請する計画を進めていると報じられた。

香港経済日報が9月8日に報じたところによると、両行は香港金融管理局(HKMA)に対してステーブルコイン免許を申請する意向を示したという。 |

香港でのステーブルコイン発行のニュースは、既存の金融機関が暗号資産市場に参入する動きの加速を示唆しています。

金融機関がステーブルコインを発行すれば、従来の銀行サービスと暗号資産が融合し、国際的な送金や決済がより便利になります。

香港でのステーブルコインの認証が通れば、暗号資産市場がより一層活性化するため、今後の動向に注目です。

中国が人民元連動のステーブルコイン承認を検討

中国は、人民元と連動するステーブルコインの承認を検討しているとの報道がありました。

中国がステーブルコインの認証を検討しているのは、民元の国際的な使用を拡大するための戦略の一環と見られています。

| 中国は、暗号資産に対して世界でも最も厳しい規制を敷く国のひとつだが、人民元建てステーブルコインの解禁を検討していると報じられた。これが実現すれば、大きな政策転換となる。

ロイターの報道によると、中国当局は初めて人民元を裏付けとするステーブルコインの発行を承認する可能性があるという。人民元の国際的な利用促進が狙いとみられる。 仮に承認されれば、2021年9月に暗号資産の取引やマイニングを全面的に禁止して以来の、重大な方針転換となる。 今回の報道の前からも、2025年に入り米国でステーブルコインの推進が進むなか、中国当局がステーブルコインに対して前向きな姿勢を強めているとする報道も出ていた。 |

人民元連動のステーブルコインが普及すれば、貿易や投資の決済がスムーズになります。

そうなれば、デジタル経済圏での中国の影響力が高まるため、ステーブルコインの需要がより一層高まります。

暗号資産に関する規制が厳しい中国なだけに、ステーブルコインの認証の可否に関するニュースは必ずチェックしましょう。

アメリカでステーブルコインに関する法律が成立

ステーブルコインの信頼性を高め、日常生活で普及するために、アメリカではステーブルコインの規制に関する法律が成立しました。

今回成立した法律は、ステーブルコインの発行者に対して、十分な準備金を保有することを義務付けるものです。

| 米国において初めて包括的なステーブルコイン規制を定めた「GENIUS法」が成立した。支持者らは、この法律が信頼性を高め、ステーブルコインの一般的な普及を促進し、米ドルの基軸通貨としての地位を強化するものだと主張している。

世界の金融市場でステーブルコインが存在感を増す中、GENIUS法は新興国に恩恵をもたらし、機関投資家の参入を促し、分散型金融(DeFi)の再活性化を導く可能性もある。 一方で、海外発行体の規制、利回り付きステーブルコインの禁止に対する懸念、そして企業・伝統的金融機関による市場支配の可能性など、未解決の問題に対する懸念も依然として残っている。 コインテレグラフの取材に応じた業界専門家は、GENIUS法を「米国のブロックチェーンおよびステーブルコイン分野における画期的な出来事」と位置づけている。 |

暗号資産に関する法整備がされることで、投資家保護が強化され、ステーブルコインの信頼性が高まることが期待されます。

ただし、今回の法律はアメリカで発行されたステーブルコインのみで、海外の発行者への規制はまだ曖昧な部分が残っています。

今回成立した法律が今後法改正などによって、よりいっそう明確になれば、ステーブルコインの信頼性が高まります。

【2025年9月】ステーブルコイン一覧

現在発行しているステーブルコインと連動している法定通貨をまとめました。

| 銘柄 | 連動法定通貨 | 発行日 |

| USDT | 米ドル | 2014年7月 |

| EURT | ユーロ | 2017年12月 |

| CNHT | オフショア人民元 | 2019年9月 |

| MXNT | メキシコペソ | 2022年10月 |

| GBPT | 英ポンド | 2022年6月 |

| JPYC prepaid | 日本円 | 2021年1月 |

| DAI | 米ドル | 2017年12月 |

| LUSD | 米ドル | 2021年4月 |

| FRAX / frxUSD | 米ドル | 2020年12月 |

| USDD | 米ドル | 2022年4月 |

| TUSD(TrueUSD) | 米ドル | 2018年3月 |

| FDUSD | 米ドル | 2023年6月 |

上記銘柄はステーブルコインの役目を持っているため、暗号資産投資に取り組む時の参考にしてください。

ステーブルコインは今後暗号資産市場やデジタル経済圏の拡大に応じて、銘柄が増えていくと予想しています。

国や地域の金融庁に認証されるステーブルコインが増えれば、今後の暗号資産投資の取り組み方にも影響を与える可能性があります。

今後新しいステーブルコインの発行や認証に関する情報など、暗号資産に関するニュースは定期的にチェックしましょう。

ステーブルコインのメリット

ステーブルコインには、他の暗号資産にはない多くのメリットがあります。

特に以下の3つは、ステーブルコインを活用するうえで知っておくべきメリットなので、ぜひ参考にしてください。

価格が安定しているためリスクを抑えられる

ステーブルコインの最大のメリットは、ビットコインのような激しい価格変動を受けにくい点です。

ドルや日本円など法定通貨などと価値が連動しているため、相場が急変動しても資産の価値を安定して保てます。

暗号資産としての価値が安定しているため、取引する際の資金の一時的な避難先や、リスク分散の手段として利用可能です。

価格の安定性は大きな安心材料となるため、、投資初心者はステーブルコインを積極的に活用して投資をしましょう。

送金や決済に便利で手数料が安い

実用面でのステーブルコインは、送金や決済の利便性が非常に高い点です。

法定通貨を送金するのに比べて反映時間が非常に短く、国際送金であっても数秒から数分で完了します。

また送金にかかる手数料も非常に安く、銘柄によってはほぼ無料で送金できるため、送金にかかるコストもかかりません。(ネットワークごとに異なる利用料:ガス代がかかります)

送金時間が短くコストもかからないため、資産の移動が非常にスムーズに行えます。

ビジネスシーンはもちろん、海外に住んでいる家族への送金やネットショッピングでの決済でもステーブルコインは効果的です。

ステーブルコインが普及すれば、日常の支払い方法のシェアのバランスが大きく変わる可能性があります。

ステーキングや利回り投資の活用ができる

ステーブルコインは、日常的な活用法はもちろん、投資銘柄としても利用できます。

たとえば価格の安定性を利用して、ステーキングや利回り投資で安定したリターンを得られます。

ステーブルコインを使った投資は、DeFi(分散型金融)や暗号資産取引所のステーキングサービスを利用すれば可能です。

ステーブルコインを預けることで、利息のような形で報酬を受け取ることができます。

価格変動リスクを抑えながら、安定した利回りを狙えるため、暗号資産で長期的な資産形成したい人におすすめです。

ステーブルコインのデメリット

多くのメリットを持つステーブルコインですが、一方でデメリットも存在します。

特に次の3つは、ステーブルコインを利用する時のリスクとして、しっかりと理解しておくことが大切です。

規制リスクや法律の影響を受けやすい

ステーブルコインは、各国の政府や金融当局から規制の対象として注目されています。

今後法律が改正されることで、特定のステーブルコイン利用の制限や、取引所での上場廃止の可能性もゼロではありません。

特に国際的な送金や投資に利用する場合、対象国の法規制を事前に把握しておかないと、突然取引ができなくなるリスクがあります。

ステーブルコインを利用するなら、暗号資産関連のニュースや情報を逐一チェックしましょう。

発行体や運営者の信用リスクが存在する

ステーブルコインは、法定通貨だけでなく発行者の信用にも価値は大きく依存します。

特に法定通貨担保型のステーブルコインは中央集権型の管理体制を採用しており、発行元の準備金や監査体制が重要視されています。

万が一発行元が用意している準備金が不十分だったり、監査体制が不透明だったりすると、価値の保証が揺らぐ危険性があります。

万が一発行体が不正を働いたり破綻したりすれば、ステーブルコインの価値が大幅に下がるリスクもゼロではありません。

ステーブルコインを利用する時は、発行元の信用リスクも確認しておきましょう。

価格乖離やペッグ崩壊の可能性がある

法定通貨と価値が連動しているステーブルコインですが、場合によっては価値が崩壊するリスクがあります。

例えば需要と供給のバランスが崩れると、一時的ではありますが法定通貨価格から乖離することがあります。(ペッグが外れる)

特に暗号資産市場にステーブルコインの価値に対しての不安が広がるとペッグが外れやすいため、市場状況は逐一確認しましょう。ステーブルコインの価値が乖離する可能性は、種類によって変わります。

法定通貨担保型は価格乖離がしにくいですが、アルゴリズム型は一度ペッグが外れた事例があるため注意が必要です。

ステーブルコインの買い方

ステーブルコインは、主に3つの方法で購入できます。

それぞれの特徴を理解し、自分に合った方法を選びましょう。

国内取引所で日本円から直接購入する

国内の暗号資産取引所の中には、ステーブルコインを取り扱っているところがあります。

国内取引所では、日本円を直接入金してステーブルコインを購入できるため、初心者でも比較的簡単に買えます。

また、JPYCに関しては専用の公式サイトからも購入可能です。

本人確認や銀行振込の手続きが必要になりますが、安全にステーブルコインを購入できるのが大きなメリットです。

海外取引所でビットコインやUSDTを経由して購入する

ステーブルコインは、海外の暗号資産取引所でも購入できます。

海外取引所では、国内よりも多くの種類のステーブルコインが取り扱われていますが、日本円などの法定通貨で直接購入ができません。

海外の暗号資産取引所でステーブルコインを購入する手順としては以下の通りです。

| 海外取引所でのステーブルコインを購入する手順 |

| 手順1: 国内の取引所で暗号資産を購入(ビットコイン) 手順2: 購入した暗号資産を海外取引所の口座に送金 手順3: 送金した暗号資産でステーブルコインを購入 |

国内取引所から購入するのに比べて手間は増えますが、多種多様なステーブルコインを購入できるのが海外取引所のメリットです。

海外の暗号資産取引所は、国内取引所に比べて安全性や信頼性が低いところもあるため、口座開設する取引所選びには注意しましょう。

安全性の高いおすすめの海外取引所については以下のページで紹介しています。

一方で「取引所の数があり過ぎて選べない」「どこが安全なのか分からない」などの不安を感じる方もいるかもしれません。

本記事では、主要な海外取引所10社を比較してランキング形式で紹介しました。各取引所の特徴が分かるように、おすすめポイントを解説します。

取引所選びの参考にして頂ければ幸いです。

DEX(分散型取引所)で他の暗号資産と交換して入手する

暗号資産取引所から直接購入しなくても、ステーブルコインを取得する方法があります。

例えばUniswapやCurveといったDEX(分散型取引所)を利用して、他の暗号資産とステーブルコインの交換が可能です。

DEXでステーブルコインを取得するには、MetaMaskなどの暗号資産ウォレットを用意しなければいけません。

DEXを利用すれば直接ユーザー同士で取引を行うため、取引価格に納得すれば安価に購入できる可能性があります。

ただし、ウォレットの管理やガス代(手数料)の計算、誤送信などのリスクを考慮して取引しましょう。暗号資産投資の経験がないのなら、DEXでのステーブルコイン取得はおすすめしません。

ステーブルコインの使い方

ステーブルコインは、投資以外にもさまざまな方法で活用できます。

具体的にステーブルコインの代表的な使い方を4つご紹介します。

暗号資産投資の原資として使う

暗号資産投資をする際、法定通貨の代わりにステーブルコインを投資の元本として使うことができます。

ステーブルコインで取引しても、法定通貨と価値が連動しているため、資金の価値が変動しにくいのが大きなメリットです。

取引所によってはステーブルコインでのみ対応していて、法定通貨では取引できないところもあります。

特に海外取引所で暗号資産投資をするには、元本用の暗号資産を用意しなければいけません。

暗号資産取引所に問わず、法定通貨と同じ価値で投資をしたいなら、ステーブルコインで取引を始めるのをおすすめします。

資金待機や損益管理に活用する

暗号資産投資における資金の待機先や損益管理の活用手段として、ステーブルコインは使えます。

暗号資産相場が乱高下しているとき、いったん暗号資産を売却して現金にしようと考える人は多いはずです。

しかし日本円に換金すると、再び暗号資産を買うときに手数料がかかったり、手間がかかったりします。

そんな時、ステーブルコインは一時的な「資金の避難先」として最適です。

価値の安定によって相場が大きく変動しても資産の価値を保てるため、相場が落ち着くまでの避難先にステーブルコインはおすすめです。

海外送金や決済手段として利用する

ステーブルコインは、暗号資産投資だけでなく日常の買い物や決済手段としても利用できます。

法定通貨に比べてステーブルコインは、従来の銀行送金に比べて手数料が安く、反映時間も数分しかかかりません。

そのため、海外にいる家族や友人への送金、あるいはオンラインでの決済手段としておすすめです。

送金にかかるコストや時間を大幅に削減できるため、国際的な取引が多い人にとってステーブルコインは便利なツールです。

ステーキングやDeFiで利回り運用する

価格が安定しているステーブルコインは、ステーキングやDeFi(分散型金融)で運用可能です。

ステーブルコインのステーキングやDeFi(分散型金融)での運用は、利息のような形で継続的な報酬を得られます。

さらに価格変動リスクを抑えながら、安定した利回りを狙えます。

中長期的な資産形成を考えている人にとって、ステーキングやDeFi(分散型金融)での運用はおすすめです。

ただし、プラットフォームの破綻やハッキングによるリスクもあります。

価値が安定しているステーブルコインとはいえ、投資するにはリスクがあることを理解して取り組みましょう。

まとめ|ステーブルコインを特徴を理解して正しく活用しよう

この記事では、ステーブルコインの基本的な知識から、種類、メリット・デメリット、そして具体的な使い方までを解説しました。

ステーブルコインは、価格が安定しているため、従来の暗号資産とは異なり、決済や送金など実用的な用途で活用できます。

一方で、発行体の信用リスクや規制リスクなど、いくつかの注意点も存在します。

正しい理解でステーブルコインを使えば、暗号資産投資のリスクを抑えながら、より効率的な資産運用が可能です。

ステーブルコインの特徴をしっかりと理解し、自分の目的に合わせて適切に活用しましょう。

The post ステーブルコインとは?種類・メリット・買い方・最新情報を解説 first appeared on Mediverse|暗号資産(仮想通貨)の専門メディア.