DeFi(分散型金融)とは?特徴とやり方・始め方を解説

Defiとは?

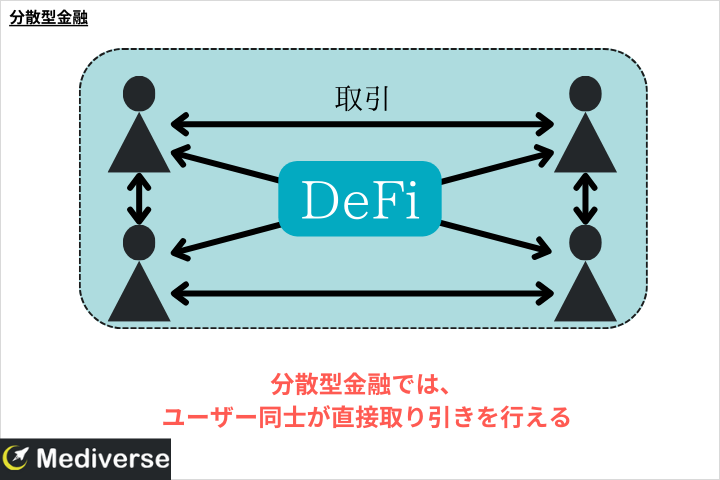

Defiは「Decentralized Finance」の略語で日本語に訳すと分散型金融と呼ばれます。

ただ、分散型金融といきなり言われてもイメージがつきにくいかもしれません。

そこで、従来型の金融サービスのCefi(中央集権型金融)とDefiを比較して理解を深めてみましょう。

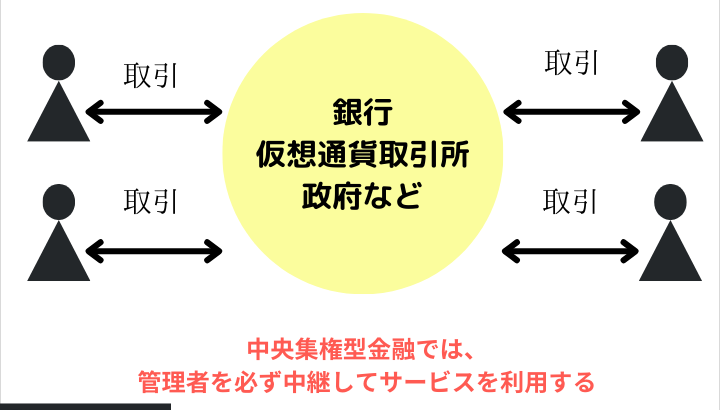

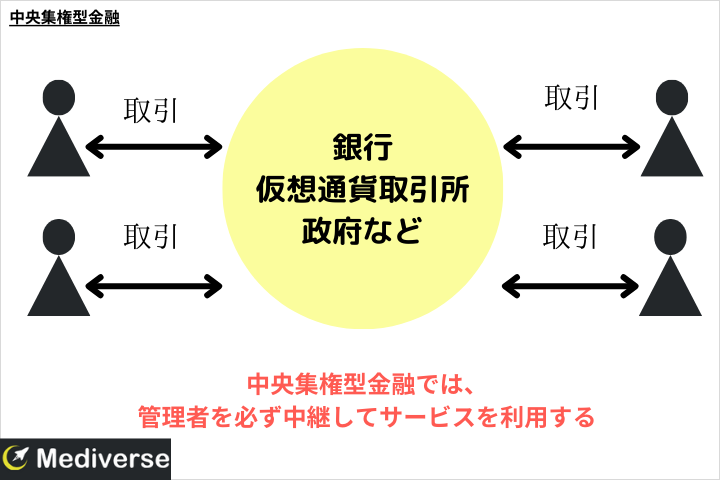

中央集権型金融(Cefi)

中央集権型金融は管理者によって提供される金融サービスのことです。

銀行やCoinCheck、bitbankなどの仮想通貨取引所が中央集権型金融にあたります。

中央集権型金融という単語は「中央に権力が集まる金融」に分けられます。つまり、中央に何かしらの管理者がいて、そこに権力が集中するということです。

中央集権型金融サービスでは、必ず管理者を仲介してサービスを利用することになります。

メリットは管理者がいるため、カスタマーサポートが充実していること。年間の取引履歴や確定申告に必要な書類の発行、パスワード再発行などの手続きを行ってもらった人も多いのではないでしょうか。

デメリットは管理者の意向に従う必要があることです。もし手数料の引き上げやユーザーの利用停止などを言われた時、ユーザーは管理者の意向に従わざるを得ません。

分散型金融(Defi)

分散型金融はプログラムコードに沿ってのみ動作する金融サービスです。

そのため取引を行う際に銀行や取引所などの仲介者を挟む必要がありません。

「でも、中央管理者がいなかったらどうやってサービスが運営されるの?」と思うかもしれませんね。

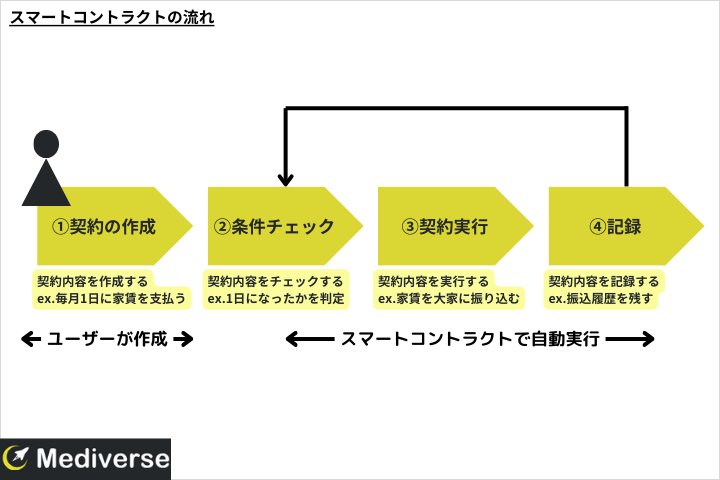

分散型金融サービスでは“スマートコントラクト”という仕組みを使用して運営・管理が行われます。

スマートコントラクトとは、ブロックチェーン上で動作する自動実行型のプログラムのことです。要するに、プログラムが全自動でサービスを運営してくれるため、中央管理者がいないというわけです。

もちろんただの善意だけで誰かがプログラムを作ってくれるわけではありません。分散型サービスの運営に協力的な人には、トークン(≒仮想通貨)が配られます。

トークンという報酬があるため、Defiサービスは有志で運営を続けられます。

この仕組みを利用しているのがUniswapやSushiswapなどの分散型取引所(DEX)です。

分散型金融は管理者が存在しないため、取引手数料が安くなったり、24時間取引を行えたりなどのメリットがります。一方で、管理者が不在であることから、自分の資産は自分で守ることが重要です。

DeFiの4つの特徴

DeFiの主な特徴は4つです。

- サービスの透明性を担保できる

- スマートコントラクトを組み合わせて新しいサービスを作れる

- 誰でも利用できる

- トークンとユーティリティ

サービスの透明性を担保できる

Defiのサービスには透明性があります。

DeFiはブロックチェーン上に取引やサービスの実行内容が記録されます。記録された取引内容は誰でも閲覧可能。そして改ざんは不可能です。

資金・取引の流れはスマートコントラクトで決められているため、利用者は予め「資金がどのように動いていくのか?」という点もチェック可能です。

スマートコントラクトの内容を事前にチェックすることで、自身の資金がどのように利用されるのか?といった点を確認することもできます。

スマートコントラクトを組み合わせて新しいサービスを作れる

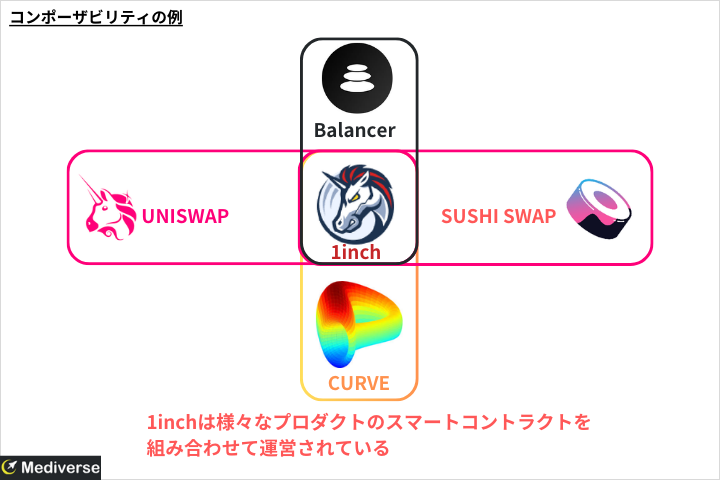

DeFiは各プロダクトのスマートコントラクトを用いて、取引が実行されています。

スマートコントラクトは結合・連携が可能という特性を持ちます。そのため、Defiでは様々なスマートコントラクトを組み合わせて新たなサービスを作れます。

色々なものを組み合わせて新しいものを作ることを「コンポーザビリティ(構成可能性)」と言います。

Defiはこの「コンポーザビリティが高い」というのが特徴のひとつです。

例えば1inchというサービスは、複数の分散型取引所の流動性を調べて、最もベストな取引内容を提示してくれます。

DeFiとして提供されている各プロダクト同士は複雑に関係しあっており、その規模やバリエーションは拡大しつつあります。

誰でも利用できる

DeFiはウォレットと仮想通貨を保有しているだけで誰でも利用できます。

国籍・年齢・金融資産の量などは関係ありません。

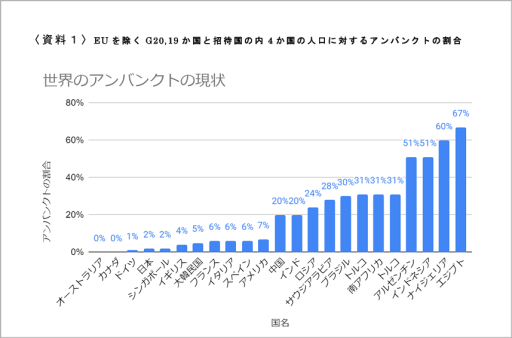

日本では実感しにくいポイントですが、世界には銀行口座を持てなくて金融システムにアクセスできない人々が多くいます。

ただ日本に住んでいるとあまり馴染みが無いですが、世界には貧困や資産がないために口座を持たない人も存在します。2022年のデータでは、人口の過半数が口座を持っていない国も見られます。

DeFiと仮想通貨を活用することで、誰でも金融サービスを利用出来るようになります。

トークンとユーティリティ

DeFiのプロダクトは独自のトークンを出していることが多いです。

トークンとは、イーサリアムやBSCといったブロックチェーンを間借りする形で発行される仮想通貨のことです。まぁ仮想通貨と捉えてもらっても大丈夫です。

トークンはプロダクトの運営を円滑に行うために利用されます。代表的な使い道は3つです。

- さまざまな報酬に対する支払通貨(預け入れに対する利息など)

- 各プロダクトのガバナンス(プロダクトの意思決定における投票権など)

- 各サービスの利用権(仮想通貨上場に伴う購入権など)

DeFi発のトークンが多数発行されており、巨額の時価総額を持つトークンも少なくありません。

例えばUniswapのトークン「UNI」は5,000億円以上の時価総額を持ちます。

仮想通貨におけるDefiの立ち位置

仮想通貨業界におけるDefiの立ち位置を解説します。

DefiはDEX(分散型取引所)を指すことが多い

仮想通貨業界では、DefiはDEX(分散型取引所)と認識されていることが多いです。

UniswapやPancakeswap、Sushiswapなどが代表例ですね。

分散型取引所では中央集権的な取引所では扱わない仮想通貨の上場や売買が可能です。

レンディングプロトコルやステーキングサービスも増えてきた

もちろん、DefiにはDEX以外にも様々なサービスがあります。

仮想通貨の貸し借り(レンディング)サービスはDEXの代表例です。銀行や通貨交換業者などの仲介者が存在しないため、サービス手数料は安くしたうえで仮想通貨の貸し借りが可能です。

リステーキングという仕組みで話題を集めた「EigenLayer」もDefiのひとつです。

上場日の2024年10月1日には「久々のビッグ上場だ」とSNSで話題を集めました。

それではEigenLayerはどんな仮想通貨なのか?

本記事では「アイゲンレイヤーってなんなの?」「どうすごいの?」「買っておくべき?」などの疑問に応えたいと思います。

Defiのメリット

Defiのメリットは主に3つです。

- 取引手数料が安い

- 個人情報の提出が不要

- 24時間365日いつでも取引可能

取引手数料が安い

Defiで取引を行う際の手数料は、中央集権取引所と比較して安いです。

人件費が不要なため無駄なコストをカットできているからだといえます。

しかしわずかとは言え取引手数料は支払っています。では、その手数料はいったいどこへいくのか?

手数料は流動性マイニングを実施する人に報酬として還元されます。

流動性マイニングはDefiの稼ぎ方の一種です。後ほど詳しく解説します。

個人情報の提出が不要

Defiを利用する際には個人情報の提出は不要です。

仮想通貨ウォレットとネット環境さえあれば誰でも取引に参加することが可能です。

従来のサービスでは基本的に個人情報の提出が求められます。銀行口座、証券口座、仮想通貨取引所の口座開設などでは個人情報の提出が必須。

もし仮に個人情報に記載した内容が何らかの条項に引っかかってしまうと、そのサービスを利用することが出来なくなってしまいます。

その点、Defiでは個人情報をそもそも提出しないため誰でも平等に利用することが可能です。

2024年にはトランプ前大統領が関与するDeFiプロジェクト「ワールド・リバティ・ファイナンシャル(World Liberty Financial: WLF)」が話題を集めました。

WLFでは個人情報の提出を必須にしていたので、「そもそもDefiではないのでは?」という議論が巻き起こったのです。

24時間365日いつでも取引可能

Defiは理論上、24時間365日稼働し続けられます。

既存の金融サービスでは営業時間が決められていることが多く、好きなタイミングで売買できなくてもどかしさを感じたこともあるのではないでしょうか。

Defiはブロックチェーンのシステム上で人の手を介すことなく動き続けています。

自分の生活リズムにあわせた取引を行うことができるので、非常に便利だといえます。

Defiのデメリット

Defiのデメリットは3つです。

- サービスの利用に仮想通貨が必要(高いガス代がかかることもある)

- 預金保険等の対象外

- 詐欺(ラグプル)の危険性がある

サービスの利用に仮想通貨が必要(高いガス代がかかることもある)

Defiの利用には仮想通貨が必要です。

Defiはブロックチェーン上で動作するスマートコントラクト(自動契約)に基づいて取引が行われており、取引手数料は仮想通貨で支払うようになっています。

この時に支払う手数料のことをガス代と呼びます。

仮想通貨チェーンによってガス代は数円から数千円までの開きが出ます。沢山取引をするとそのたびにガス代を支払うため、いつの間にかウォレットからお金が減っていることがあります。

Defiを利用する際はガス代にも注意しておくようにしましょう。

仮想通貨の準備をすることを面倒と感じる人もいるかもしれませんが、慣れてしまえば銀行よりも速く・手軽に・安く送金できます。

預金保険等の対象外

Defiは預金保護機構や投資者保護基金などの対象外です。

銀行や証券会社であれば、万が一企業が倒産したとしても、自分が預け入れた金額は保証されるようになっています。

しかしDEXが潰れてしまった場合には補償はありません。

DEXでお金を稼ぐために、つい多額の資金を預けたくなることもあるかもしれませんが、もしもの時を考えて余剰資金で投資することをオススメします。

詐欺(ラグプル)の危険性がある

ラグプルは仮想通貨詐欺のひとつです。

仮想通貨プロジェクトチームがトークンを販売した後、ユーザーから集めた資金を持ち逃げするという詐欺行為です。

その場合、ユーザーが購入したトークンの価値は無価値となるケースが多いです。

DEXは誰でも利用できるという関係上、詐欺チームがテキトーな仮想通貨を上場させて、資金を持ち逃げする詐欺が後を絶ちません。

DEXを利用して仮想通貨を購入するときは、トークンのプロジェクト内容を吟味するようにしましょう。

Defiで仮想通貨を稼ぐ方法

ここからは、具体的にDefiを利用して資金を運用する方法を紹介します。

うまくDefiを利用することができれば大きな利益を出すことも可能です。

DEXに上場している草コインに投資する

DEXには有名でなく、時価総額も高くない「草コイン」とばれる通貨が多数存在します。

そのため今後に期待できる草コインに投資できれば爆益も期待できます。

実際、過去には上場してから1000倍以上になったコインもあります。

XやReddit(米国版:5ちゃんねる)などでは、草コインの情報交換がされているケースも多いので積極的に情報収集を行いましょう。

仮想通貨について興味のある方であれば、誰しもが一度は考えるかと思います。

そこでこの記事では、今までに億り人を産んだ草コインを紹介し、今注目の草コインや、その見つけ方まで徹底解説します!

正直、この記事を読んだからといって億り人になれるとは限りませんが、草コイン投資を始める前に読んでおいて損はない記事となっているので、ぜひ気になる部分だけでも読んでくださいね。

流動性マイニングや高金利のステーキング

流動性マイニングやステーキングを利用することで、高い金利を得ることも可能です。

実際2024年現在、DEXの一種であるPancakeSwapでステーキングを行うと、20%以上の年利を狙うことも可能です。

中央集権型の取引所でもステーキングは実施されていることはありますが、ここまで高い金利を得られるのはDEXの特徴なため余った資金があれば投資すると良いでしょう。

流動性マイニングについては別記事で解説しました。

「正直よくわからない!」「ただ単純に保有しておくよりもメリットがあるの?」などの疑問に答えます。

流動性マイニングは暗号資産投資の中でも運用利回りが非常に高い部類です。

この機会にぜひチェックしてみてください。

DEXに上場する前のコインをエアドロップで獲得

エアドロップで事前に仮想通貨を獲得し、DEXに上場した際にすぐに売却するという手段も効果的です。

DEXには上場の審査がなく、中央集権型の取引所よりも簡単にコインが上場されます。

上場したタイミングが最高値という場合も多いので、うまく売り抜けましょう。

代表的なDEX5選【2024年】

Uniswap

UniSwapは2018年11年にローンチされたイーサリアムを基盤にしたDEXです。

DEXの中でトップの取引高を誇っていることが一番の特徴です。

取引高だけでなく、取扱いトークンも3,000種類以上と幅広い取引を行うことができるため、隠れた優良銘柄を発掘できる機会も必然的に多くなります。

以前はイーサリアムチェーンにしか対応していなかったものの、現在はPolygonを含む様々なチェーンに対応していることから、手数料を抑えて取引することが可能になりました。

Binanceのように一般的な取引所は中央集権的な一企業が運営しているケースが多いですが、分散型取引所(DEX)にはそういった特定の管理者が存在していません。

管理者がいないと、そもそも仮想通貨の交換などができないように思えますが、分散型取引所ではある一定の条件下で自動的に取引が成立する「スマートコントラクト」という技術が使用されています。

また、Uniswap(ユニスワップ)はオーダーブックを利用して仮想通貨の売買を行うのではなく、流動性プールという2種類以上のコインが貯められたプールを使用してスワップを行う、AMM(自動マーケットメーカー)と呼ばれる取引形式を採用していることも特徴の一つでしょう。

dYdX

dYdXは2020年11月にリリースされたデリバティブ取引などが行えるDEXです。

最大20倍のレバレッジをかけられることから、積極的な取引をしたい人にオススメです。

取扱い銘柄は140程度あり、メジャーな通貨はおおむね網羅されています。

なお、dYdXは現物取引には対応していないため注意は必要です。

日本語対応していることや、一般の取引所のような操作感で利用できるため、デリバティブ取引を行いたい方にとっては利用しやすいDEXといえるでしょう。

中でもdYdX(ディーワイディーエックス)は、ここ短期間で大きな成長を見せてきた分散型取引所となっており、レバレッジ取引に対応しているなど他の取引所にはない独自の特徴を持っています。

この記事では、そんなdYdX(ディーワイディーエックス)の仕組みや特徴、今後の将来性・予想などを詳しくご紹介していきます。

また、実際にdYdX(ディーワイディーエックス)を利用する手順もスクリーンショットとあわせて解説していくので、興味のある方はぜひ最後までチェックしてみてください。

PancakeSwap

PancakeSwapは2020年9月にサービスが開始されたBSCチェーンのDEXです。

取扱い銘柄がUniSwapよりも多く3,600銘柄を超えているのも特徴です。

イーサリアムチェーンと比較して、BSCは手数料が安いため頻繁に取引を行いたい人には特にオススメのDEXといえるでしょう。

また、ステーキングやNFTの売買なども行うことも可能です。

仮想通貨の売買以外も楽しみたい人は是非一度利用してみると良いでしょう。

そんなDEXの中でも、大きな人気を獲得しているのがPancakeSwap(パンケーキスワップ)と呼ばれる分散型取引所です。

この記事では、PancakeSwap(パンケーキスワップ)の概要や特徴、使い方などについて初心者の方にもわかりやすくご紹介していきます。

また、PancakeSwapで利用できる機能・サービスや、将来性・今後の予想なども解説していくので、気になる方はぜひ最後までチェックしてみてください。

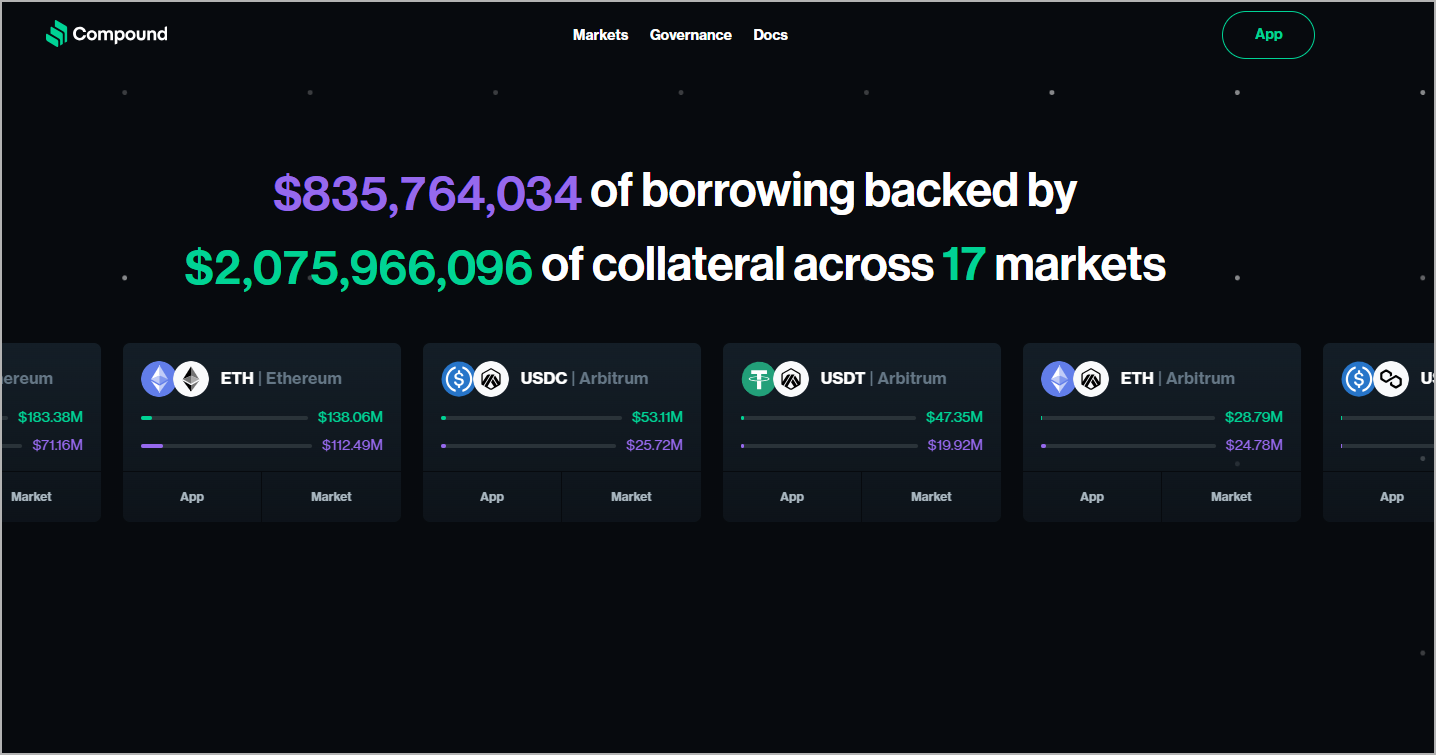

レンディングの【Compound】

Compoundは、仮想通貨のレンディングを扱うDeFiのプラットフォームとなっており、仮想通貨の貸付・借入を可能にしています。

仮想通貨の貸付・借入といっても、利用者間が直接やり取りをする訳ではありません。

Compoundの利用者は、資金が預けられているプールを通して、仮想通貨を貸したり・借りたりすることができます。

具体的には、利用者はCompoundのプールに仮想通貨を貸し出し、金利を得ることが可能です。

同時に、利用者は貸し出した仮想通貨を担保に、仮想通貨を借り入れることもできます。

Compoundについても、Uniswap同様にDeFiを代表するプラットフォームです。

数あるレンディングプラットフォームの中でも、最も有名なプロジェクトにイーサリアムブロックチェーン上で構築されているCompound(コンパウンド)が挙げられるでしょう。

この記事では、Compound(コンパウンド)の仕組みや特徴、利用できる機能・サービスなどを詳しくご紹介していきます。

また、Compound(コンパウンド)の今後の動向・展開や、実際に利用する手順などをスクリーンショットとあわせて解説していくので、興味のある方はぜひ最後まで参考にしてみてください。

さまざまな商品をチェーンに【Synthetix】

Synthetixはデリバティブ系のDeFiプラットフォームです。

Synthetixでは、仮想通貨はもちろん、法定通貨・株式・指数・商品といった既存の金融で扱われているような金融商品をブロックチェーン上で扱うことを目標としています。

具体的には、各金融商品をトークン化することにより、DEX上などで取引することを可能にしています。

SynthetixのTVL(ロック・預けられた資産)は9月15日時点で700億円を超えており、デリバティブ系のDeFiを代表する存在です。

Synthetixは、合成資産の発行・取引ができる分散型プラットフォームとして、他のDeFiとは異なる特徴を持っており、大きな注目を集めています。

Synthetixにおいて、仮想通貨SNXは無くてはならない存在のため、Synthetixが人気になると仮想通貨SNXの価格も上昇する可能性が高いです。

本記事では、仮想通貨SNXの特徴や仕組み、将来性について解説します。

また、購入方法も紹介しているので、ぜひ最後までご覧ください。

Defiを実際に始めてみよう

実際にDefiを始めるに必要なステップをご紹介します。

仮想通貨取引所の口座開設

Defiを利用するための最初のステップは、仮想通貨取引所の口座開設をすることです。

「結局、中央集権取引所の口座が必要なのかよ」と思いかもしれませんが、Defiで使う仮想通貨を入手する手段が現状は仮想通貨取引所から買うくらいしかないのが理由です。

SBI VCトレードやGMOコインなどの大手企業が運営する仮想通貨取引所を利用するのが安心です。

いつかは中央集権取引所が要らない未来もあるかもしれないので、それまでは仮想通貨取引所を利用しましょう。

ウォレットの作成

Defiを利用する際には仮想通貨を管理するウォレットが必要です。

メタマスクというウォレットを利用している人が多いです。メタマスク自体は無料で利用可能。アプリやブラウザで簡単にインストールすることができます。

ウォレットには、取引所のウォレットやソフトウェアウォレット、ハードウォレットなど用途や形式によって様々な種類があります。その中で、初心者でも扱いやすいメジャーなウォレットがMetaMask(メタマスク)です。

そこで本記事では、MetaMaskのメリット・デメリット、ダウンロードから使い方までをまとめて解説します。

初めてウォレットを作成する方にも分かりやすく解説しているので、ぜひ最後までご覧ください。この機会にMetaMaskの使い方を覚えて、ブロックチェーンの素晴らしいサービスを体験していきましょう。

DEXに必要な仮想通貨の購入

DEXではガス代と呼ばれる手数料がかかります。

ガス代として利用する仮想通貨を購入しましょう。各DEXがどのブロックチェーンで作られているかによって、必要な仮想通貨が変わります。

| DEX | 必要な仮想通貨 |

|---|---|

| Uniswap | いずれかが必要 ・ETH ・ARB ・BASE ・POLなど |

| Pancakeswap | いずれかが必要 ・BNB ・ARB ・BASEなど |

| Sushiswap | いずれかが必要 ・ETH ・POL ・OPなど |

| Raydium | SOL |

1つのDEXで複数の仮想通貨を記載していますが、これは同じサービスでも使用しているブロックチェーンが異なるからです。

例えばUniswapはイーサリアムで構築されたものもあれば、アービトラム上で作られているものもあります。なので、イーサリアムは流動性高いけど、アービトラムの方は流動性が全然ないみたいなことも起こり得ます。

自分が取引したいDEXでは何の仮想通貨が必要なのか、事前に確認しておくようにしましょう。

ウォレットへの仮想通貨の送金

仮想通貨が購入できたらウォレットに送金を行いましょう。

初めてウォレットに仮想通貨を送金する際は少額で送金することを推奨します。テスト送金をして、無事に仮想通貨が着金したことを確認したほうが安全です。

参考例としてSBI VCトレードからメタマスクへの送金方法を別記事で解説しています。

仮想通貨の出金・日本円の出金ともに無料で行えるためお得に取引ができます。

本記事ではSBI VCトレードの出金手順を初心者の方でも分かるように画像付きで解説していきます。

なおSBI VCトレードがどんな取引所なのかを復習しておきたい方は別記事をご参照ください。

DEXへの接続

DEXのトップページに遷移すると「Connect」というボタンがあります。

「Connect」のボタンを押すと、保有しているウォレットが表示されるため選択します。

「Connect」のボタンの箇所に自身のウォレットのアドレスが表示されれば接続完了です。

- やたらめったらDefiに接続しない

-

Defiの中には詐欺も多いです。

「ウォレットを接続したら資産を盗まれてしまった」という悲しい出来事が仮想通貨界隈では頻発しています。

自分が接続しているDefiが正しいものなのかどうか事前によく確認しましょう。

仮想通貨の売買&ステーキング

DEXに上場している仮想通貨を売買してみましょう。

SWAPのボタンを押すことで、上場している好きな通貨と交換することが可能です。

SWAPの使い方に慣れてきたらステーキングに挑戦するのも良いでしょう。

利回りの高い通貨を探すのがきっと楽しくなるはずです。

※SWAPとは仮想通貨のトークンを交換することを言います。

DEXを利用する上では必ず出てくる用語ですが、要するに仮想通貨を売買していると考えて差し支えありません。

Defi利用時の注意点

Defiを利用する際の注意点について解説します。

知らない草コインに投資しない

よくわからない草コインには投資するのは避けたほうが無難です。

草コインは先述したラグプルにあう可能性も高く、価値がなくなるケースもあります。

そのため、草コインに投資をする際は投資する対象のプロジェクトやSNSでの評判などを事前によく調べておくことをオススメします。

ハッキングに備えて別ウォレットにも資産を分ける

ウォレットがハッキングされる危険性は常に意識する必要があります。

実際ハッキング被害を受けているウォレットもあり、必ずしも安全とは言えません。

ただし、個人でハッキングから身を守ることは難しいことも事実です。

面倒かもしれませんが、資産を複数のウォレットに分散させ、身を守るようにしましょう。

ウォレットのパスワード・秘密鍵を忘れずに管理する

ウォレットのパスワードや秘密鍵は絶対に忘れずに管理しましょう。

特に秘密鍵を紛失した場合は、一切ウォレットから資産を引き出せなくなります。

また、他人に秘密鍵が漏洩した場合には資産を全て抜き取られる可能性もあります。

紙やUSBメモリなど複数の媒体で管理しておくことをオススメします。

新しいDefiサービスは利用前にきちんと調べる

新しいDefiサービスは、プログラムのセキュリティが弱いこともよくあります。

既にお伝えした通り、Defiサービスの利用にはウォレットの接続が必要です。

セキュリティの脆弱性をハッカーに狙われると、場合によっては接続しているウォレットの資産を勝手に引き出される可能性も否定できません。

接続しているウォレットのトークンの引き出し許可を停止する「revoke」という対策も可能ですが、慣れない内は怪しいDefiサービスを使わないようほうが無難でしょう。

最新のDefi市況

Defiは2020年頃から注目され始めたサービスですが、まだまだ勢いは止まっていません。

実際、2024年3月にDEXの取引高が2610億ドルという記録的な月間取引量になったということが公表されており、2021年11月の1210億ドルを上回ります。

また、最近では、米国のトランプ元大統領が関わるDefiサービス「ワールド・リバティ・ファイナンシャル」がローンチされました。

このように、Defiサービスは一過性のトレンドではありません。

Defiはこれからも盛り上がる分野のため、しっかりと今後をウォッチしていきましょう。

The post DeFi(分散型金融)とは?特徴とやり方・始め方を解説 first appeared on Mediverse|暗号資産(仮想通貨)の専門メディア.