仮想通貨の税金は海外取引所を使えばバレない?抜け道が無いかを解説!

海外の仮想通貨取引所を使っても税金は払わないといけない

まずは仮想通貨の税金の基本について解説します。

日本では、仮想通貨による収入は「雑所得」扱いであり、利益が20万円を超えたら課税対象となり、納税の必要があります。

利益が20万円を超えなければ課税対象にならないため、少額で取引している場合や、利益が上がっていない場合は納税は不要です。

仮想通貨で得た利益は「雑所得」になる

そもそも「雑所得」とはなんでしょうか?

所得税は、その性質に応じて10種類に分類されます。事業所得や不動産所得、給与所得…などの種類があり、9つ目までのどの所得にも分類されないのが「雑所得」です。

そして雑所得は他の所得と合計して計算される「総合課税」の対象です。

よく「仮想通貨で儲けても50%が税金で持っていかれる!」という声を聞きますが、これはあくまで「最大」です。

一般的な所得と同じ税率なので、最大でも所得税にかかる税率は4,000万円を超えた場合の45%で、住民税の約10%と合わせて約半分という計算となります。

さらにここから控除額もあるため、利益の50%を納める必要があるパターンは実は少ないことが分かります。

自分で確定申告して税金を納める必要がある

仮想通貨の取引で20万円以上の利益が出た場合は、確定申告をして自ら納税する必要があります。

給与所得をもらっているサラリーマンの方はそもそも確定申告をしたことがないかもしれませんが、仮想通貨による利益が上がると、個人事業主のような扱いとなり、確定申告をする必要があります。

利益を得た金額(売却収入)から購入金額(所得原価)を差し引いた金額(所得金額)を算出し、適用される税率をかけて、税額を計算する必要があります。

「利益の発生」までは課税されない

仮想通貨の税金の課税タイミングは「利益が発生」したタイミングです。具体的には以下の3パターンがあります。

- 仮想通貨を売却した時

- 仮想通貨で商品を購入した時

- 仮想通貨同士の交換をしたとき

例えば、200万円で買った銘柄を300万円で利益確定し、日本円に戻した場合は100万円の利益が上がった計算になります。

また、仮想通貨でNFTを含む商品を購入した場合にも課税対象となります。

そして忘れられがちなのが、仮想通貨を別の銘柄に変換したタイミングです。変換した時点でのレートが税金計算で必要となるため、取引時の金額をきちんと記録しておきましょう。

海外の銀行口座を使っても意味がない

日本の税制は「日本に住んでいる人は、海外で得た資金も課税する」という仕組みになっているため、海外の取引所を使っても上述の税金の仕組みは変わりません。

とはいっても「海外の取引所を使ったらバレないんじゃないの?」と思うのはある意味自然なことなので、以下で海外の取引所を使ってもバレる可能性が十分にある理由を解説します。

海外の取引所を使っても税務調査官がくる?

仮想通貨で得た20万円以上の利益に関しては税金を支払う必要がありますが、もし申告しない場合でも、税務署にバレる可能性があります。

税務署による税務調査の対象に選ばれてしまったら、税務署は様々な方法で対象者の入出金履歴をチェックします。

銀行口座の入出金はもちろんチェックされていますが、さらに仮想通貨取引所の記録も税務署は見逃しません。

国内取引所は国税庁に報告する義務がある

株式や先物取引、FX等の取引を行う中間業者に対して、税務署が顧客の取引情報を提出するよう要請すれば、業者はその指示に従う必要があります。

同様に、暗号資産(仮想通貨)取引事業者も、令和3年分以降の取引に関しては、顧客の取引情報を税務署、及び国税庁に提出する義務が課されるようになりました。

国内で正規に運営されている取引所は例外なくこの要請に従うため、税務調査の対象に選ばれてしまえば、ご自身の暗号資産取引の全てが、税務署にバレる形になります。

令和2年以前の取引は提出義務はありませんが、国税庁が取引所に対して任意資料の収集という名目で請求した場合、取引所が提出する可能性が高いため、令和2年以前の取引もバレると考えた方がよいでしょう。

海外取引所には報告義務はない

ここまでは、あくまで国内の暗号資産取引所の話でした。

上述の税務署からの要請に応じる義務があるのは日本国内の取引所のみの話で、海外の取引所にそのような義務はありません。

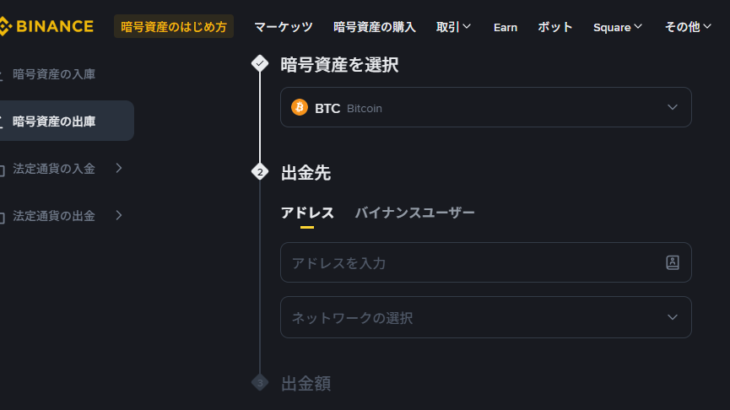

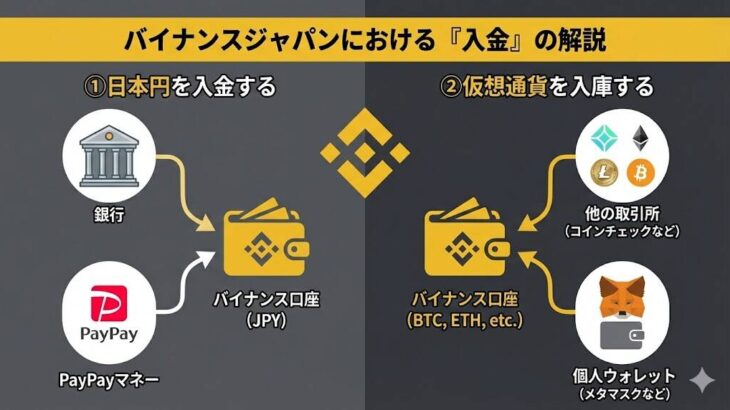

とはいえ、海外の取引所でのみ取引を完結させても、全く利益は得られません。

最終的に日本円にするのであれば、国内取引所を使うことになり、結局は調書の要請により利益がバレてしまいます。

国内取引所だけでなく、日本の銀行口座に入金をした場合も調査可能範囲となるため、この点でも課税から逃れられないことがわかります。

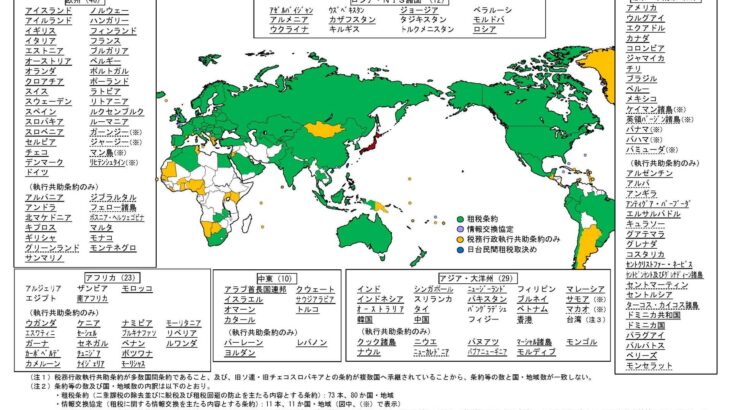

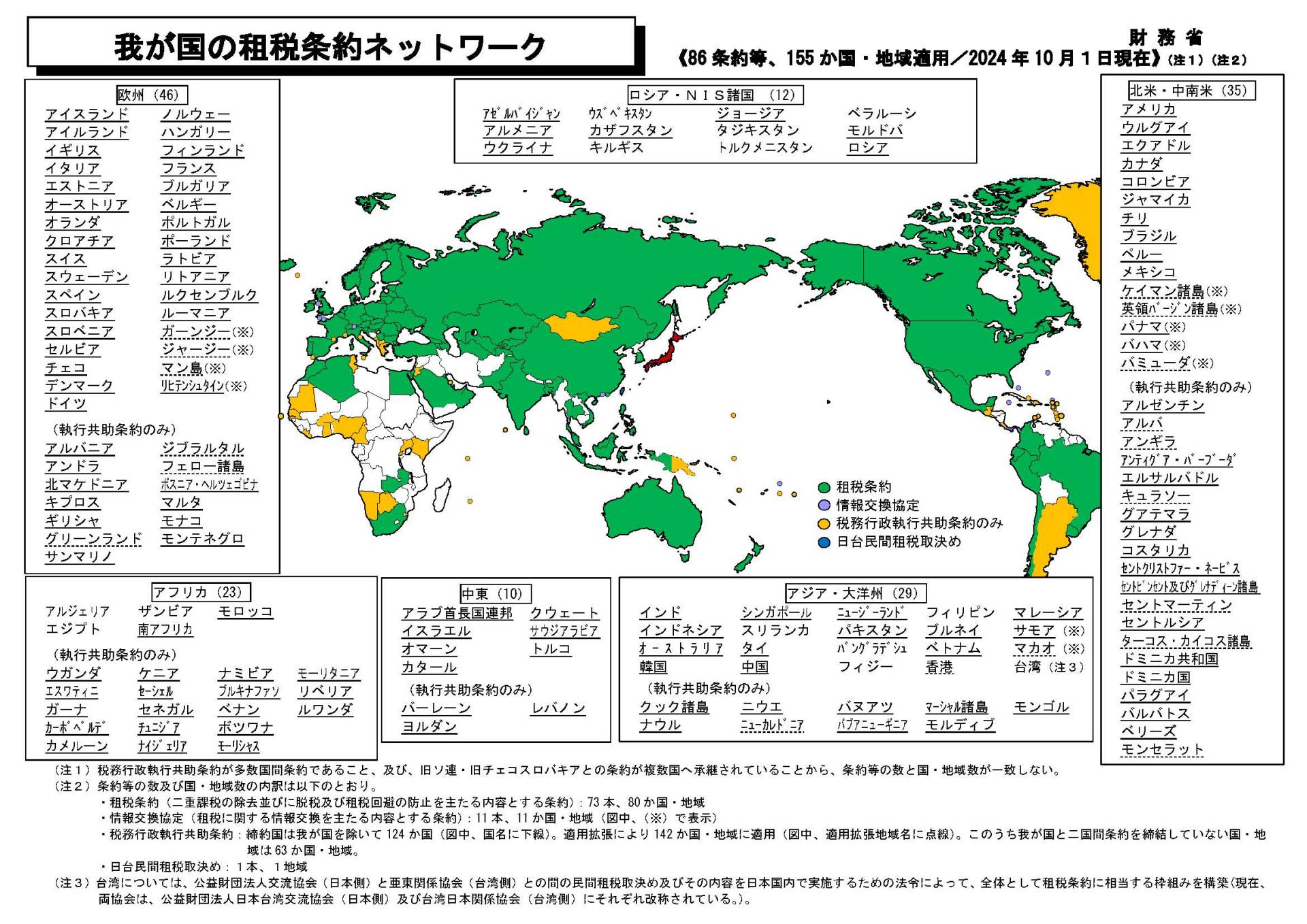

世界各国と「租税条約」を結んでいる

上では、日本の国税庁からの要請に、海外の取引所が応じる義務がないと解説しました。

しかし日本の税務調査官が海外取引所の取引データを入手する方法がないわけではありません。

日本は、OECD加盟国を中心とした国と租税条約を結んでおり、各国と二重課税の除去や脱税、租税回避のための協力を行っています。

現在、租税条約は155の国と地域に広がっており、日本人が利用する代表的な暗号資産取引所のある地域も条約の対象地域です。

BybitやBitgetの本拠地であるセーシェル共和国の他、シンガポール、ケイマン諸島、パナマなども含まれており、各国の政府経由で暗号資産取引所に対してデータの提出要請を行うことが可能です。

日本の税務調査官が実際にそこまでの要請を行うか?各国の機関がどの程度それに応えてくれるか?はケースバイケースですが、租税条約がある以上、要請を無下にはできないでしょう。

結論:海外取引所を使っても100%バレないということはあり得ない

「各国と結ばれた租税条約」「結局は日本の取引所、銀行口座を経由する必要がある」という2点において、海外の取引所を使っても税務調査官から完璧に逃れることはできないと考えましょう。

もちろん、税務調査官のマンパワーには限界があるため、全てのユーザーの全ての取引が徹底的に監視されていることは現実的にありえません。

しかし国税庁、及び調査官が本気を出せば、どこまでも調べられるということは理解しておきましょう。

仮想通貨の税金を支払わないとどうなる?

仮想通貨の税金を払わないと、どのようなペナルティがあるのでしょう?

納税すべき税金を収めないでいると、様々な税金が加算され、どんどんと積み上がっていき、それでも支払わないと、最終的には有罪判決が下されるケースもあります。

ここでは、基本的な雑所得の税率を解説し、ペナルティとして課される税金を紹介します。

仮想通貨(雑所得)の税率

仮想通貨の売買による利益は「雑所得」扱いとなるため、事業所得などの所得と合わせて計算されます。

以下が所得税に課される税率と、控除額です。

| 課税される所得金額 | 税率 | 控除額 |

| 1,000円 から 1,949,000円まで | 5% | 0円 |

| 1,950,000円 から 3,299,000円まで | 10% | 97,500円 |

| 3,300,000円 から 6,949,000円まで | 20% | 427,500円 |

| 6,950,000円 から 8,999,000円まで | 23% | 636,000円 |

| 9,000,000円 から 17,999,000円まで | 33% | 1,536,000円 |

| 18,000,000円 から 39,999,000円まで | 40% | 2,796,000円 |

| 40,000,000円 以上 | 45% | 4,796,000円 |

例えば仮想通貨による売買だけで4,000万円の利益が上がったとすると、4,000万×45%から4,796,000円の控除をされるため、13,204,000円の所得税の支払いとなります。

さらに住民税として所得金額の10%の4百万円の支払いが必要になり、合計納税額は約1,700万円となります。

巷で「最大で55%かかる」と言われることもありますが、4,000万円の利益の場合、約42.5%の税率です。

こちらは4,000万円で計算しましたが、利益が1億、2億と増えていくと、55%に近づいていく形になります。

以下で紹介するペナルティは、こちらの基本的な納税額にプラスされて計算されます。

無申告加算税(5%〜15%)

無申告加算税とは、納税期限の後に申告した納税額に対して発生する税金です。

例えば、税務調査によって所得金額100万円分の無申告が発覚した場合、100万円分の税額とは別に無申告加算税が発生します。

無申告加算税の税率は5〜15%ですが、申告したのが税務調査の通知前か後かなどの要因で増減します。

税務署からの通告、接触が行われた後の方が税率が上がるため、できるだけ早めに申告をする必要があります。

重加算税(最大40%)

申告内容に対して、仮装や隠蔽が行われてるなど悪質な場合、上述の無申告加算税に加えて重加算税が課せられます。

重加算税の税率は最大で40%ですが、過去にも無申告加算税が課せられていれば50%になることもあり、さらに50万円超過分は5%加算されるなど、非常に重いペナルティです。

ある意味で、税務署側の采配でいくらでも税率を加えらえるペナルティなため、事前に払うに越したことはありません。

延滞税

延滞税とは、納税が遅れた日数に応じて発生する利息のような税金です。

年2.4%の税率を日割り計算しますが、納期限から2ヶ月経つと年8.7%に上がります。

この上がり幅は年によって若干変更が加えられますが、最終的には14%など、消費者金融並みの金利で上昇することもあります。

延滞金は時間が経つにつれて増えていくため、気づいた時点で早めに払う必要があります。

脱税で有罪判決が下るケースもある

2020年3月には、金沢国税局が石川県の57歳の会社役員に対して、約7,700万円を脱税したとして罰金1,800万円の有罪判決が言い渡されています。

別のケースでは、4億円以上の利益が出た40代会社員に対し、2億円以上の追徴課税が言い渡され、破産同然となったケースもあります。

上述のペナルティの他にも有罪判決によって罰金の支払いを求められており、仮想通貨の税金は甘く見ない方がよいでしょう。

どちらのケースも、海外の取引所を使っていた可能性は十分にあるため、国内、海外問わず暗号資産取引で得た利益は申告し、納税する必要があります。

海外に住めば税金はかからない?

ここからは「海外に住めば納税しなくてよいか?」に触れていきます。

納税義務は日本に居住している方が対象なので、完全に海外に移住し、生活の本拠が海外にある場合は、日本に納税しなくてよくなるパターンはあるようです。

しかしこれについては様々な解釈、状況があり、100%安全とは誰も言えません。

例え住所が海外にあったとしても、主要な資産があるのはどこか?扶養している家族はどこに住んでいるか?どこの国で仕事しているか?などの条件によって、課税が必要と判断されるケースがあるようです。

最終的には最高裁がどう判断するかになるため、一概に「海外移住すれば税金はかからない」と考えてしまうのは危険です。

仮想通貨による大きな利益、含み益を抱えている方は、楽天的になりすぎず、慎重に行動をしましょう。

海外の仮想通貨取引所を利用する場合の税金対策

この記事の結論は「海外の仮想通貨取引所を利用しても、利益が出れば税金がかかる!」というものになります。

それでは、具体的に日々どのような対策をとっていればいいのかを以下で紹介します。

取引記録をこまめにダウンロードする

海外、国内にかかわらず、自分がした取引の記録はまめに保存しておきましょう。

取引履歴、決済履歴をほとんどの取引所でダウンロードできるため、半年ごとなど、節目でダウンロードしておき、保存しておきましょう。

自分でスプレッドシートなどで記録しておくのもよいでしょう。

確定申告のための計算をする際、取引履歴が残ってないと「履歴が残ってないし、もうわからないからいいや!」と投げ出してしまうかもしれません。

そのように投げやりにならないためにも、常に自分の取引履歴を確認できる状態にしておくことが大切です。

海外取引所にも対応した税金計算ツールを利用する

自分で手計算をしなくても、今は様々な税金計算ツールが登場しています。

また海外の取引所にも対応している税金計算ツールがたくさんあるため、できるだけ計算の手間をかけないようツールを使って工夫をしましょう。

とはいえ、仮想通貨の税金計算は複雑で、どうやってやればいいの?と悩んでいる方も多いのではないでしょうか?

そこでこの記事では、仮想通貨取引で税金計算が必要なタイミングと、おすすめの税金計算ツールについて解説していきます。仮想通貨の税金計算で悩んでいる方はぜひ最後までお読みください。

諦めて確定申告し、納税する

ここまで、仮想通貨の税金について解説しましたが「納得いかない!」と思った方は多いかと思います。

しかし仮想通貨に限らず、税金を払わずに済む方法はありません。

脱税をすれば有罪判決が下り、税金よりも大切なものを失う可能性があります。

適切な節税をしたら、あとは諦めて確定申告をし、納税をしましょう。

誰しもが100%納得して税金を払っているわけではないため、適切に納税をし、手元に残った資金を大切に活かす方法を考えましょう。

海外のおすすめの仮想通貨取引所は別記事で紹介しています。ぜひそちらも参考にしてみてください。

200以上の海外取引所がある中で、日本人が利用できる海外取引所に限定してランキングを作成しました。

取り扱い銘柄数やレバレッジ倍率、手数料やハッキング被害の有無などを徹底比較。

お得なキャンペーン情報や利用時の注意点も載せたので、海外取引所選びの参考にしてみてください。

The post 仮想通貨の税金は海外取引所を使えばバレない?抜け道が無いかを解説! first appeared on Mediverse|暗号資産(仮想通貨)の専門メディア.