仮想通貨(暗号資産)取引の確定申告は必要?やり方や計算方法などを徹底解説

仮想通貨(暗号資産)取引で得た利益は確定する必要がある?

ビットコインをはじめとした仮想通貨トレードで利益が発生した場合、確定申告を行う必要があります。

ここでは、確定申告を行う必要が出てくる条件などを詳しく知るためにも、以下の3つの項目について順番に解説していきます。

- 仮想通貨(暗号資産)取引で20万円以上の利益が出たら確定申告が必要

- 20万円以下の利益、もしくはマイナス収支の場合は確定申告は不要

- 仮想通貨(暗号資産)取引の利益を確定申告しなくてもバレない?

仮想通貨(暗号資産)取引で20万円以上の利益が出たら確定申告が必要

結論から言うと、仮想通貨取引で年間20万円の利益が発生した場合には、確定申告を行う必要が出てきます。

また、仮想通貨のトレードで発生した利益は「雑所得」に分類されるため、仮想通貨の利益が20万円を超えていない場合でも、給与所得以外の所得との合計が20万を超えると確定申告しなければいけません。

ただし、あくまで「所得が20万円を超えた場合」なので、購入した書籍代や取引手数料などを経費として計上し、所得が20万円以下となれば確定申告をする必要はありません。

20万円以下の利益、もしくはマイナス収支の場合は確定申告は不要

上記でもご紹介したように、仮想通貨取引の利益が20万円以下だった場合は、確定申告を行う義務は発生しません。

もちろん、年間を通して収支がマイナスだった場合、確定申告はしなくてよいので、その点は安心してください。

ただし、現在の日本の税制度では、仮想通貨でマイナス収支だったとしても、翌年以降に損失を繰り越せる「損益通算」ができないというデメリットがあります。

仮想通貨(暗号資産)取引の利益を確定申告しなくてもバレない?

仮想通貨トレードで利益が発生している場合でも、数多くの方が確定申告を行っていないと言われています。

しかし、こういった場合はかなりの高確率で税務署にバレると考えてよいでしょう。

というのも、税務署は日本国内の暗号資産取引所に顧客の取引内容の開示請求を行うことができるため、「誰がどれくらいの利益を出しているのか」ということを簡単にチェックできるとされています。

もし、確定申告を行わなかった場合、ペナルティとして「延滞税」と「加算税」という非常に高額な税率が課されることになります。

延滞税は最大でも14.6%ですが、悪意を持って確定申告を行わなかったり、過少申告していた場合には「重加算税」として最大50%もの税率にまで膨れ上がります。

「少額の利益ならバレない」と安易に考えず、仮想通貨トレードで利益が発生した際にはしっかりと確定申告を行うことをおすすめします。

仮想通貨(暗号資産)取引で課税対象となる4つのタイミング

このように、仮想通貨取引で20万円以上の利益が発生した場合、日本国民は確定申告を行う義務が発生します。

次に、仮想通貨(暗号資産)取引で課税対象となる4つのタイミングを確認していきましょう。

- 仮想通貨(暗号資産)を売却したタイミング

- ステーキングやレンディングで仮想通貨(暗号資産)を獲得したタイミング

- 仮想通貨(暗号資産)で商品の決済を行ったタイミング

- 仮想通貨(暗号資産)を別の銘柄に交換したタイミング

仮想通貨(暗号資産)を売却したタイミング

保有している仮想通貨を売却する場合、そこで利益が発生していれば課税の対象となります。

これはキャピタルゲイン課税とも言われており、仮想通貨取引における最もメジャーな課税対象と言えるでしょう。

例えば、ビットコインを200万円のタイミングで購入し、250万円で売却した場合には50万円のキャピタルゲインに対して税金が発生します。

しかし、これはあくまでも仮想通貨を売却した際に発生する税金です。保有している仮想通貨を売却しなければ、どれだけ含み益があったとしても課税されることはないので、その点は安心してください。

ステーキングやレンディングで仮想通貨(暗号資産)を獲得したタイミング

ステーキングやレンディングによって仮想通貨を受け取った場合も、獲得した配当金が課税の対象となります。

特に近年、様々な仮想通貨取引所が自社のプラットフォーム上でステーキングやレンディングのサービスを提供し始めており、利用した経験がある方も多いのではないでしょうか?

また、DeFi(分散型金融)という非中央集権的な金融システムも大きな広がりを見せており、分散型取引所を利用したイールドファーミングなどで資産運用を行う方も増えてきています。

こういったステーキングやレンディング、イールドファーミングで得た利息・配当に関しても課税の対象となるため、しっかりと確定申告を行う必要があります。

仮想通貨(暗号資産)で商品の決済を行ったタイミング

仮想通貨(暗号資産)で商品の決済を行ったタイミングでも、課税の対象となる可能性があります。

例えば、購入した当時は200万円だったビットコインを使用し、自動車を購入したと考えましょう。

もともとは200万円だったビットコインがその後250万円まで値上がりし、ちょうど250万円の自動車を購入することができました。

この場合、ビットコインを一旦日本円に交換し、自動車を購入したとみなされるため「250万円-200万円=50万円」の利益に対して課税される形になります。

仮想通貨の利益に対する課税は、必ずしも日本円との交換時のみに適用されるわけではないので、注意が必要です。

仮想通貨(暗号資産)を別の銘柄に交換したタイミング

ある仮想通貨を別の銘柄のコインに交換した場合にも、課税対象になることがあります。

例えば、200万円で購入したビットコインが300万円まで値上がりしたタイミングで、全額イーサリアムに交換したと仮定しましょう。

この場合でも、上記の「仮想通貨(暗号資産)で商品の決済を行ったタイミング」と同様に、「300万円-200万円=100万円」の利益が発生したとみなされ、100万円に対して税金が発生してしまいます。

日本円に交換していないことから、税金が発生しないと勘違いしている方も多いので、十分注意する必要があるでしょう。

仮想通貨(暗号資産)取引の利益に対する税金の計算方法

ここでは、仮想通貨取引で獲得した利益に対する税金の計算方法について確認していきましょう。

一般的に仮想通貨の利益の計算方法としては、「仮想通貨を売却した合計金額」-「1枚あたりの購入単価」×「売却した仮想通貨の枚数」で計算が行われます。

ただし、この「1枚あたりの購入単価」を計算する方法として、以下の2つの方法があるため、それぞれご紹介していきます。

- 移動平均法

- 総平均法

移動平均法

移動平均法とは、仮想通貨の取引利益にかかる税金を計算する方法として、最もよく使われる方法の一つです。

この方法は、仮想通貨を購入するたびに「仮想通貨を購入した合計金額」÷「購入した枚数」で平均の取得単価を計算していきます。

購入のたびに計算を行うためかなりの手間が発生しますが、より正確な平均取得単価を割り出すことができるでしょう。

また、常に平均取得単価を把握できているため、年度内のどのタイミングでも正確な利益額(もしくは損失額)を計算できるというメリットがあります。

正確に仮想通貨の損益を割り出したいという方は、この移動平均法を利用するのがおすすめです。

総平均法

総平均法とは、「1年間通して購入した仮想通貨の合計金額」÷「購入した枚数」で平均単価を計算する方法です。

上記の移動平均法のように、購入のたびに計算する必要がなく、1年に1回計算するだけでよいので手間を省けるというメリットがあります。

ただし、基本的に平均取得単価の計算は年に1回しか行わないため、年度内に利益や損失額の詳細を把握しにくいというデメリットがあるでしょう。

それでも、できる限り事務的な手間をなくしたいという方にはおすすめなので、自分にあった計算方法を利用することが大切です。

【補足】仮想通貨(暗号資産)トレードで発生した取引手数料などは経費として計算できる

先ほども少しご紹介しましたが、仮想通貨のトレードで発生した取引手数料などは経費として計算することができます。

仮想通貨トレードで経費として計上できるものとしては、以下を挙げることができるでしょう。

- 取引手数料

- 仮想通貨の入金・出金手数料

- 仮想通貨の送金手数料

- ガス代(ネットワーク手数料)

- 仮想通貨取引に関連する書籍代

こういった手数料関係は、トレードを行うために発生した経費として扱われるため、確定申告の際に計上することが可能です。

特に取引手数料は、仮想通貨の平均取得単価にも関わってくる部分なので、しっかりと経費参入した上で税金の計算を行うようにしてください。

仮想通貨(暗号資産)取引における確定申告のやり方

仮想通貨の取引での確定申告の必要性をご紹介してきましたが、確定申告の具体的なやり方がわからないという方も多いのではないでしょうか?

特に、会社員として勤務しているサラリーマンの方は確定申告を行う機会もないので、手続きに困惑してしまうケースも多いでしょう。

ここでは、確定申告のやり方となる以下の3つの手順を確認していきましょう。

- 仮想通貨(暗号資産)取引で発生した利益の額を計算する

- 確定申告書の作成や必要書類を準備する

- 確定申告に対して発生した税金を納付する

仮想通貨(暗号資産)取引で発生した利益の額を計算する

確定申告を行うためには、まず仮想通貨取引で発生した利益額を正確に計算する必要があります。

先ほどご紹介した「移動平均法」「総平均法」のいずれかの方法で仮想通貨の平均取得金額を計算し、年間の利益額を計算してください。

また、上記の2つの計算方法は自分で自由に選択できますが、一度選択すると原則として3年間は計算方法を変更できないので注意してください。

多くの仮想通貨取引所では、過去に自分が行った取引履歴などをCSV形式でダウンロードできるため、そういったサービスも活用しつつ、年間の利益額を計算していきましょう。

確定申告書の作成や必要書類を準備する

1年間通しての利益額を計算できたら、次に確定申告書の作成を進めていきます。また、確定申告をする際には、以下のような必要書類を準備する必要があります。

- 給与所得などを確認できる源泉徴収票

- 私的な年金等を受給している方は、支払金額などを確認できる書類

- 医療費の領収書

- 社会保険料や国民年金保険料の控除証明書

- 生命保険料の控除証明書

- 地震保険料(の控除証明書

- 寄附金の受領証など

確定申告書を作成し、必要書類の準備もできたら、お近くの税務署に出向いて書類の提出を行いましょう。

また、全ての必要書類を封筒に封入して郵送したり、e-Taxと呼ばれるインターネットから確定申告ができる制度も準備されています。

出来るだけ手間を省きたいという方は、自宅のパソコンから手続きができるe-Taxでの確定申告も検討してみてはいかがでしょうか?

確定申告に対して発生した税金を納付する

確定申告が完了したら、発生した税金を納付するようにしてください。なお、税金の支払いは納付書で納める以外にも、複数の選択肢が用意されています。

- 口座振替を利用する

- 現金で支払う

- e-Taxを利用する

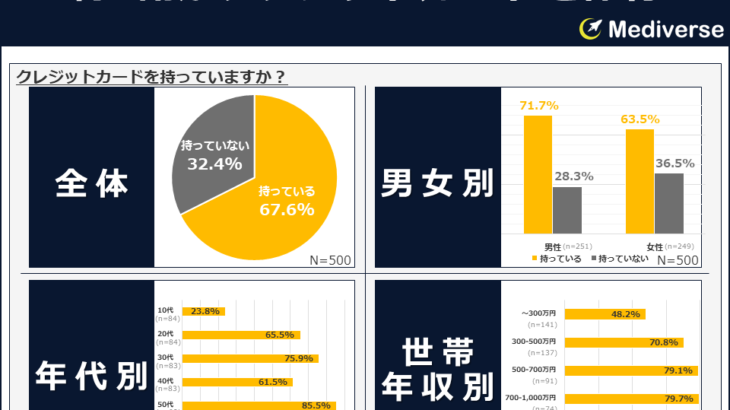

- クレジットカードを利用する

税金の支払い忘れを防ぎたい方は、口座振替などを利用するのがおすすめです。

また、税金の支払いでもポイントを獲得したいという方は、クレジットカードを利用することも検討してみてはいかがでしょうか?

仮想通貨(暗号資産)の利益に対する税金を抑える方法

仮想通貨のトレードで発生した税金をできるだけ節約したいと考える方も多いのではないでしょうか?

ここでは、仮想通貨の利益に対する税金を抑える方法をいくつかご紹介していきます。

- しっかりと発生した経費を申告する

- 個人ではなく法人として仮想通貨のトレードを行う

- 損失が発生している仮想通貨と利益を相殺する

しっかりと発生した経費を申告する

仮想通貨の税金を抑えるためには、発生した経費をしっかりと申告することは重要です。

ここまででも解説しましたが、仮想通貨取引で発生する以下のような手数料は経費として計上することが可能です。

- トレードで発生する取引手数料

- 仮想通貨の入金・出金手数料

- 仮想通貨の送金手数料

- ガス代(ネットワーク手数料)

- 仮想通貨取引に関連する書籍代

- 仮想通貨セミナーの参加費・交通費

こういった経費を確定申告時に計上することで、少しでもトレードの利益額を抑えることができます。

また、年間の利益額が20万円前後の方は、経費を計上することで確定申告の義務がなくなる可能性もあるでしょう。

計算することが面倒に感じるかもしれませんが、少しでも税金を圧縮したい方は発生した経費にも注目するようにしてください。

個人ではなく法人として仮想通貨のトレードを行う

個人ではなく法人として仮想通貨のトレードを行うことも、節税対策の一つとして挙げられます。

| 所得額 | 税率 |

| 800万円以下 | 15.00% ※ |

| 800万円以上 | 23.20% |

上記は、資本金が1億円以下の法人に適用される税率ですが、年間800万円以下の所得であれば15.00%の税率が適用されます。厳密には、ここに「法人住民税」や「法人事業税」が加算されるので、もう少しだけ負担が大きくなると考えればよいでしょう。

仮に、個人で年間800万円の仮想通貨の利益が発生した場合、雑所得に分類されるため、住民税と合わせて33.00%の税率がかけられます。

もちろん利益額が小さければ、個人で確定申告した方が税金的にも有利ですが、毎年大きな金額を稼いでいる方は、法人の設立も視野に入れてみてください。

損失が発生している仮想通貨と利益を相殺する

仮想通貨の税金を節約する最後の方法として、損失が発生している仮想通貨と利益を相殺するという方法もあります。

例えば、保有しているビットコインが150万円の含み益があり、利益確定したいと考えています。

また、100万円の含み損があるイーサリアムも手放したいのですが、これらを同じ年内に売却することでビットコインの利益額を50万円に圧縮することが可能です。

しかし、仮にビットコインを2022年12月、イーサリアムを2023年1月に売却した場合、2022年の確定申告では150万円の利益に対して税金を払わなくてはなりません。

このように含み損がある仮想通貨も同時に売却することで、支払う税金の額を小さくすることができるでしょう。

仮想通貨(暗号資産)の確定申告に関するよくある質問

記事の最後に、仮想通貨の確定申告に関するよくある質問に回答していきます。

仮想通貨の確定申告に関して、まだわからないことや不明点がある方は、ぜひ詳しく確認してみてください。

- 仮想通貨(暗号資産)の利益に対する税率は最高でどれくらいですか?

- 仮想通貨(暗号資産)取引はなぜ株のように分離課税ではないのですか?

- 海外取引所で仮想通貨(暗号資産)取引をした場合でも税金は発生しますか?

- 仮想通貨(暗号資産)のFX取引で発生した利益にも税金は発生しますか?

- 仮想通貨(暗号資産)で損失が発生した場合は損益通算できますか?

仮想通貨(暗号資産)の利益に対する税率は最高でどれくらいですか?

2022年12月現在、日本では仮想通貨の取引に対して取得した利益は総合課税の対象であるため、雑所得として課税されます。

課税される仮想通貨の利益の税率は所得によって異なりますが、住民税と合わせると最高55%の税率となっています。

| 課税される所得金額 | 税率 | 控除額 |

| 1,000円 から 1,949,000円まで | 5% | 0円 |

| 1,950,000円 から 3,299,000円まで | 10% | 97,500円 |

| 3,300,000円 から 6,949,000円まで | 20% | 427,500円 |

| 6,950,000円 から 8,999,000円まで | 23% | 636,000円 |

| 9,000,000円 から 17,999,000円まで | 33% | 1,536,000円 |

| 18,000,000円 から 39,999,000円まで | 40% | 2,796,000円 |

| 40,000,000円 以上 | 45% | 4,796,000円 |

世界的に見ても日本の税率は非常に高いため、一般社団法人日本暗号資産交換業協会(JVCEA)は、日本政府に対して税制度の変更を要望している状況となっています。

仮想通貨(暗号資産)取引はなぜ株のように分離課税ではないのですか?

2022年12月現在の日本の法制度上、仮想通貨取引で得られた利益は総合課税の対象となっています。

そのため、株式取引のように一律「20.315%」の申告分離課税が適用されず、所得金額に応じた税金が発生してしまいます。

これは日本の法制度で決まっていることなので、現状ではこの税制度に従う他ないと言えるでしょう。

しかし、上記でもご紹介したように、一般社団法人日本暗号資産交換業協会(JVCEA)が日本政府に対して、仮想通貨も株式と同様に申告分離課税が適用されるように交渉を行っています。

海外取引所で仮想通貨(暗号資産)取引をした場合でも税金は発生しますか?

現在の日本の税制度では、日本に居住している方が仮想通貨取引で利益を得た場合には納税義務が発生するとされています。

したがって、海外の暗号資産取引所で仮想通貨の取引を行った場合でも、利益が出た場合には税金が発生する点は注意してください。

ただし、税務署は国内の仮想通貨取引所と同じように、海外取引所に対して取引内容の開示を請求できません。

そのため、海外取引所で発生した利益に関しては確定申告しないという方も一定数いることは事実です。

仮想通貨(暗号資産)のFX取引で発生した利益にも税金は発生しますか?

仮想通貨では、現物(スポット)やFX、CFDなどに限らず、取引で利益が発生した場合には、すべて課税対象となります。

FX取引だからと言って非課税になるということは一切ないので、その点は十分注意してください。

また、FX取引は預けている証拠金以上の取引ができる特性上、大きな利益が発生するケースもあるため、高額な納税が発生してしまう可能性もあるでしょう。

仮想通貨(暗号資産)で損失が発生した場合は損益通算できますか?

残念ながら、仮想通貨で損失が発生したとしても、損益通算をすることはできません。

理由としては、仮想通貨利益に分類される「雑所得」は給与所得や譲渡所得などと区分できない性質を持っているためです。

また、株式投資のように、発生した損失を翌年に繰り越すこともできないため、仮想通貨は税制上少し不利だと言わざるを得ないでしょう。

仮想通貨(暗号資産)取引の確定申告のやり方や計算方法まとめ

今回の記事では、仮想通貨(暗号資産)取引で利益が発生した場合の確定申告のやり方や計算方法などをご紹介してきました。

解説したように、1年間を通して仮想通貨の利益が20万円を超えた場合には、確定申告を行う必要があります。

故意がなかったとしても、確定申告をしなかったり過少申告した際には、ペナルティとして「延滞税」と「加算税」が課されてしまいます。

確定申告と言うとどうしても面倒に感じてしまいますが、利益が出た際にはしっかりと申告を行うようにしましょう。

The post 仮想通貨(暗号資産)取引の確定申告は必要?やり方や計算方法などを徹底解説 first appeared on Mediverse|暗号資産(仮想通貨)の専門メディア.