仮想通貨を「損益通算」する条件を解説! 税金対策のポイントは?

仮想通貨の損益を通算する条件

仮想通貨取引の損益は、一定の条件に該当すれば通算できます。損益通算の条件と、通算できるものを確認しましょう。

- 「雑所得」に該当するものであること

- 「総合課税」の対象であること

- 同一年内に発生した損益であること

それぞれ詳しく解説します。

「雑所得」に該当するものであること

損益通算は税制上「同一の所得」の範囲で可能になります。仮想通貨取引による利益は「雑所得」に該当するため、同じ「雑所得」とみなされるものであれば通算できます。

株、不動産所得は通算できない

株式投資や不動産所得との通算はできません。

株式の売買で得た利益は「譲渡所得」、配当金は「配当所得」であり、いずれも雑所得には該当しません。また家賃収入など不動産貸出しによる所得は「不動産所得」、不動産の売却による所得は「譲渡所得」です。

公的年金は通算できる

厚生年金や国民年金などの公的年金は雑所得にあたるため、基本的には仮想通貨取引の損益と通算できます。

フリーマーケット、ネットオークションの収入は通算できる

フリマアプリやネットオークションで得た収入も雑所得です。経費がかかっている場合は経費も通算できます。

「総合課税」の対象であること

所得に対する課税には「総合課税」と「分離課税」の2つの方式があり、仮想通貨の損益と通算できるのは「総合課税」のものに限られます。

たとえば先物取引による利益は総合課税になっている場合と分離課税になっている場合があります。総合課税が適用されていれば通算できますが、分離課税が適用されていると通算できません。

同一年内に発生した損益であること

仮想通貨の損益と通算が可能なのは、同じ年に発生した損益のみです。

たとえば「マイニングの昨年分の損失」と「今年の仮想通貨取引の利益」を通算するということはできません。

仮想通貨の損失を翌年に繰り越すことはできない

株取引などでは損失を翌年に繰り越すことができますが、仮想通貨の場合は翌年繰り越しはできません。

また最終の収支がマイナスになった場合は、損益通算も確定申告も不要です。

| 損益通算できるもの(いずれも年内発生分に限る) | 損益通算できないもの |

| 国内取引所での損益 海外取引所での損益 先物取引(総合課税対象の取引) マイニング報酬 経費 フリマやオークションなどの損益 外貨預金の為替差による損益 ソーシャルレンディングの分配金 公的年金 など |

株式取引の損益 不動産所得 外貨預金による利息 先物取引(分離課税対象の取引 分離課税が適用されているもの など |

損益通算の方法

取引回数が多い人や複数の取引所を利用している人は、確定申告時の損益通算はかなりの労力を要します。

間違いを防ぐためにも、ツールを利用することをおすすめします。

損益通算に役立つアプリやサービス

仮想通貨取引に特化した税金計算のサービスは複数あります。

- Gtax

- クリプタクト(Cryptact)

- クリプトリンク(CryptoLinC) など

取引所での取引履歴やウォレットの入出金をAPIで自動取得して計算してくれる機能もあります。

自動取得に対応している取引所はサービスによって違うので、自分が使っている取引所に応じて選びましょう。

エクセル

国税庁が仮想通貨取引の税金に関するエクセル計算書を配布しています。

(参考)暗号資産に関する税務上の取扱い及び計算書について(令和3年12月)|国税庁

損益通算で損をしないポイント

仮想通貨の損益計算を行う際に可能な節税対策を紹介します。

実現損益をゼロに近づける

実現損益がプラスになっている場合、当年中に含み損の損失を確定することで損益を相殺して節税することができます。

また仮想通貨は損失の翌年繰越しができません。そのため実現損益がマイナスになっている場合に含み益を確定させれば、翌年度の利益を減らして来年度の節税につながります。

なお含み益や含み損は損益通算の対象になりません。必ず実現損益を確認しましょう。

利益確定を翌年に持ち越す

含み益は損益通算の対象になりません。そのため利益確定を翌年度以降に持ち越すことで、課税対象となる利益を減らすことができます。

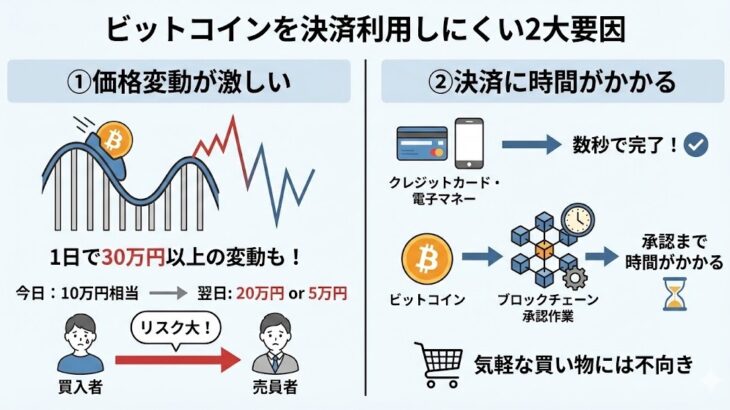

ただし仮想通貨は価格変動が大きいため、利益確定を持ち越したために利益獲得のチャンスを逃す可能性もあります。

総平均法と移動平均法を適切に選ぶ

仮想通貨の損益を計算する場合、売却価額から取得価額を引いた額が損益額となります。

この「取得価額」は平均価額と取得数量によって計算され、平均価額の計算方法として「総平均法」と「移動平均法」の2つがあります。

総平均法

「年内の購入総額」を購入数量で平均する方法です。計算が一度だけで済みますが、価格変動が激しい年度に複数回の購入を行っていると経済的な実態と乖離する可能性があります。

移動平均法

仮想通貨を購入する都度の平均取得額を計算して、年度末に合算する方法です。経済的実態に近い平均価額となりますが、購入のたびに計算を行うので手間がかかります。

たいていの損益計算ツールは双方に対応しています。自分で好きな方を選びましょう。

まとめ

仮想通貨の損益通算について解説しました。以下のすべての条件に該当すれば、基本的には仮想通貨の損益と通算できます。

- 「雑所得」であること

- 「総合課税」の対象であること

- 同一年内に発生した損益であること

また仮想通貨の損失を翌年度に繰り越すことはできません。節税を考えるのであれば、必要に応じて利確や損切りを行いましょう。

The post 仮想通貨を「損益通算」する条件を解説! 税金対策のポイントは? first appeared on Mediverse|暗号資産(仮想通貨)の専門メディア.